Somajul mic si rata de angajare mica se datoreaza celor 25% dintre romani care fac agricultura de subzistenta si a numarului mare de pensionari dupa caderea industriei in din anii 90. http://www.romaniaincfire.blogspot.com

Bun venit în Stagflaţie!

„Relaxarea” politicii monetare: cauze, efecte şi cum s-a ajuns aici

Sugestia lui Mugur Isărescu cum că urmează o perioadă de reducere a dobânzii de politică monetară va avea un singur efect net: să cârpească bilanţurile băncilor. În rest, nimic.

Cauzele:

După ce Banca Japoniei a dat tonul tipăririi de bani cu o viteză chiar mai ameţitoare decât cea de până acum, Fed a intrat în cursă, apoi BCE. Cea din urmă a tăiat dobânda de politică monatară la 0,5% iar pe cea pentru depozitele voluntare la 0, sugerând că n-ar avea o mare problemă să o ducă chiar şi pe minus. În contextul ăsta, BNR poate spera să-şi ţină leul puternic la costuri mai mici.

Efectele:

Nici vorbă ca economia să se finanţeze mai ieftin, pentru că numărul celor care simultan pot şi vor să ia împrumuturi este foarte mic, indiferent de dobândă. În schimb, băncile se vor finanţa mai ieftin şi vor păstra cât pot de sus dobânzile existente, pentru a-şi acoperi astfel o parte a găurilor din bilanţ.

Explicaţia:

Dobânda de politică monetară este rata la care o bancă centrală emite bani în economie, prin intermediul băncilor.

Teoria spune că o dobândă mică asigură lichiditate ridicată pe piaţă, reducând şomajul dar alimentând inflaţia. Dimpotrivă, pe măsură ce dobânda creşte, inflaţia se potoleşte dar banii încep să lipsească din economie, ceea ce duce la creşterea şomajului. Iar treaba băncii centrale este să ţină echilibrul din cele două pedale – de gaz şi de frână.

Există şi o raţiune secundară pentru a ţine dobânda sus, care la BNR este principală – astfel atragi plasamente externe şi împiedici deprecierea monedei. România are cea mai mare dobândă de politică monetară din regiune: 5,25%,. iar datele oficiale o justifică – şomaj mic, inflaţie mare. În realitate, acest echilibru este de cu totul altă natură.

O altă teorie spune că scăderea economică antrenează deflaţie iar creşterea economică antrenează inflaţie. Însă atunci când o economie este complet dată peste cap, apare mutantul numit stagflaţie. Scădere sau stagnare economică însoţită de creştere a preţurilor, dar şi a şomajului.

Nimeni nu recunoaşte oficial, deşi semnele au început să se arate de câţiva ani. Însă acum se poate deja face un bilanţ multianual.

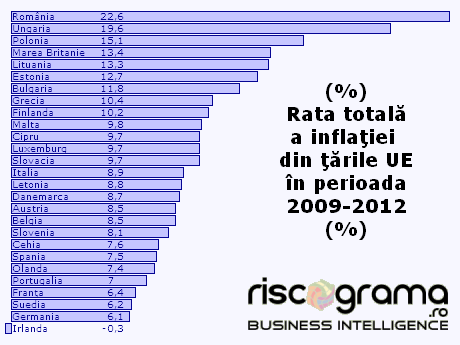

După vârful din 2008, economia s-a prăbuşit în 2009 (oficial cu 7,1%, dar probabil cu un procent format din două cifre, pe care INS n-a vrut sau n-a reuşit să-l măsoare), după care practic a stagnat până azi. În aceeaşi perioadă, inflaţia cumulată a fost de 24,5%. Deci în timp ce economia bălteşte pe fundul prăpastiei, puterea de cumpărare a scăzut cu un sfert. Ce s-a întâmplat cu diferenţa? A mers la stat, căruia i-a păstrat puterea de cumpărare neatinsă. Din acest motiv, cheltuielile şi încasările bugetare au continuat să crească, de multe ori chiar mai repede ca inflaţia.

Doar cifrele oficiale de „şomaj” par să nu confirme stagflaţia, însă asta doar pentru că trei milioane dintre şomerii României şi-au găsit de lucru în Spania sau Italia. Pentru economie, ei sunt la fel de absenţi. Iată o comparaţie care arată cum stau lucrurile de fapt: Spania raportează şomaj peste 27%, pe când România nici 7%. Chiar şi aşa, 17 milioane de spanioli au un job, adică 37% din populaţia totală. După cele mai optimiste cifre, doar 5 milioane de români au un job, adică 26% din populaţia totală. Deci, cine are o problemă mai mare cu şomajul?

Şi cine are o problemă cu realitatea?

39 de comentarii

legat de somaj – Germania 45 milioane de salariati la 81 milioane locuitori, raport de 1/2, somaj 5%. Grecia 3 milioane de salariati la 10 milioane locuitori, raport 1/3 somaj – 30%. Romania – 4 milioane de salariati la 20 milioane locuitori, raport 1/5 somaj – 6%. Ne prostim singuri, cred ca pierdem si bani pe teme asta. Daca am zice adevarul, ne-ar da mai multi bani U.E, bani nerambursabili. Dar suntem execeptionali de prosti.

@LD

„cifrele oficiale de “şomaj” par să nu confirme stagflaţia, însă asta doar pentru că trei milioane dintre şomerii României şi-au găsit de lucru în Spania sau Italia.”

Tocmai asta alimenteaza inflatia in Romania, si inainte de inflatie a alimentat bula imobiliara. Din cauza ca atatea milioane de romani au emigrat, consecintele sunt

1) mana de lucru s-a scumpit in Romania

2) cerinta (alimentata de banii trimisi de dinafara) a crescut foarte mult

Ergo, dupa cum prezice teoria economiei de piata 101, echilibrul preturilor a crescut mult. Asta se vede in toate tarile din care au emigrat multi oameni, in special

in tarile in care banii trimisi de emigranti sunt un procent semnificativ din PIB.

Pe langa factorul cu emigratia, stagflaţia nu este ce scrii tu. Definitia sa macroeconomica este o combinatie de inflatie mare si somaj mare, cauzate de un negativ http://en.wikipedia.org/wiki/Supply_shock

Au fost doi factori principali care au dus la o inflatie sustinuta in SUA in anii 70:

1) soc negativ de oferta – cresterea imensa a pretului mondial al petrolului din cauza OPEC si razboiului Iran/Iraq

2) faptul ca sindicatele inca aveau putere in SUA, si puteau sa ceara mariri de salariu ca sa tina pas cu inflatia, care a dus la o spirala de preturi/salarii

Atunci in 1980 FED-ul, neavand control asupra #1 si #2, s-a vazut nevoit sa urce dobanzile si sa induca o recesiune, si astfel a rezolvat problema inflatiei.

„stagflaţia nu este ce scrii tu. Definitia sa macroeconomica este o combinatie de inflatie mare si somaj mare, cauzate de un negativ”

Ce scriu eu?

@LD

Tu dai titlul de stagflatie, si apoi scrii despre tiparnite de bani: „După ce Banca Japoniei a dat tonul tipăririi de bani cu o viteză chiar mai ameţitoare decât cea de până acum, Fed a intrat în cursă, apoi BCE. ”

Evidenta rata tocmai ca tiparnitele de bani din SUA, Germania (euro e moneda nemteasca) si Japonia _NU_ cauzeaza inflatie, ca nici SUA, nici core-ul eurozonei (Germania/Franta), nici Japonia nu au avut o crestere semnificanta a preturilor pe ultimii 4 ani (6-7% pe tot intervalul impartit la 4 ani vine sub 2% pe an).

Toti austerienii au proorocit ca turarea tiparnitelor de bani va duce la hiperinflatie (sau macar inflatie mai mare decat normal), si toti au dat in bara. Corecte insa au fost previziunile lui Paul Krugman, care a zis ca nu va fi inflatie atat timp cat somajul ramane mare (si daca nu este WWIII sau alt cataclism mondial care sa dinamiteze pretul petrolului etc).

Tari periferice ca Romania intr-adevar au experimentat inflatie in ultimul deceniu (mai mult in prima jumatate, si mai putin in ultimii 5 ani), in principal din cauza emigrarii. Sau alte tari periferice care au trecut la moneda nemteasca care nu se potrivea pentru economiile lor, si sperau sa aiba salarii nemtesti si pensii nemtesti. Dar chiar datele tale arata ca tari „core” ale eurozonei precum Germania si Franta nu au experimentat inflatie mare.

In concluzie, nu este vina lui mugurel, si nu are nimic de a face cu asta. Pretul mondial al petrolului nu are cum sa se cvadrupleze in urmatorii cativa ani, si nici sindicatele nu au puterea care o aveau in anii 70. Plus ca economia Romaniei este mai deschisa acum fata de cum era chiar si economia SUA in anii 70, asa ca orice interventii ale bancii centrale romanesti se vor scurge in afara, si singurul efect semnificativ care l-ar putea avea inauntrul romaniei ar fi sa afecteze cursul de schimb RON/EUR. Si desi nu va fi lipsit de volatilitate, cursul de schimb in urmatorul deceniu va evolua mai degraba precum in ultimul deceniu, si nu ca in anii 90.

Ti-am mai spus, pentru ca ai uitat romana esti condamnat sa citesti macar de doua ori. Ca sa te ajut cu nuantele:

Motivul pentru care Isarescu decide ca poate sa reduca dobanda este ca au facut-o si vecinii.

Motivul pentru care reducerea de dobanda nu va avea efect este stagflatia.

Spune-mi daca inca nu e clar 😛

@LD

„Nici vorbă ca economia să se finanţeze mai ieftin, pentru că numărul celor care simultan pot şi vor să ia împrumuturi este foarte mic, indiferent de dobândă. În schimb, băncile se vor finanţa mai ieftin şi vor păstra cât pot de sus dobânzile existente, pentru a-şi acoperi astfel o parte a găurilor din bilanţ.”

Dimpotriva, evidenta in SUA si alte tari dezvoltate arata ca politica monetara arata ca dobanzile la credite ipotecare (si credite pt. afaceri etc) au scazut enorm, de s-a ajuns sa fie credite ipotecare cu 3% dobanda, cu doar putin penste inflatie. „The catch” este ca aceste credite se obtin mult mai greu, ca bancile sufla si in iaurt acum, cer garantii colaterale, co-semnatari, sau in caz de credite imobiliare, avans la case de 20% (si avansul se poate lua prin credit, dar de la alta banca si cu dobanda mult mai mare, ca si riscul e mai mare).

Faptul ca bancile nu mai sunt asa nebune sa dea credite este independent de politica monetara. De fapt mai degraba opus–in vremuri de speculatie, cand bancile era nebune, atunci trebuia ca bancile centrale sa creasca mult dobanzile si sa domoleasca speculatia frenetica. Acum ca bancile s-au fript in ciorba si sufla in iaurt, tocmai acum e cazul ca bancile centrale sa scada dobanzile. Dar bancile centrale doar reactioneaza la ce face piata, si uneori reactia lor este cam retardata.

LD

„Motivul pentru care Isarescu decide ca poate sa reduca dobanda este ca au facut-o si vecinii. Motivul pentru care reducerea de dobanda nu va avea efect este stagflatia.”

Nu am locuit in Romania, si au trecut ani de cand am vizitat ultima data, dar impresia mea este ca in varful bulei speculative bancile dadeau credite ca nebune, ce-i drept cu dobanzi mari (comparate cu dobanzi din tari ca SUA, UK, Germania). Mare parte din aceste credite au fost junk, cum de fapt a fost cazul si in SUA unde era speculatie imobiliara.

Poate ca efectul net va fi foarte mic, cum zici tu, dar este agregat din doua parti care diverg in mod acut:

1) creditorii cu risc mare vor avea mult mai dificil acces la credit, indiferent de ce face Mugurel

2) creditorii cu risc mic vor avea access la credite mult mai ieftine

Asta se vede in SUA dupa interventiile lui Ben Bernanke–oamenii cu credite imobiliare de 5-6% ale caror case nu erau cu fundul in sus (din punct de vedere ipotecar), si care nu si-au pierdut serviciile, si-au refinantat si au acum 3-4% (in SUA majoritatea creditelor ipotecare au dobanzi fixe pe 15, 20, sau 30 de ani). Faptul ca si-au refinantat creditele le scade ratele la banci cu 2-3 mii de dolari pe an, si apoi sunt liberi sa isi creasca cheltuielile discretionare, sau sa creasca economiile daca sunt mai precauti.

1. Cred ca vrei sa spui „debitorii cu risc mic”. Creditorii sunt aia care dau credite.

2. Debitorii cu risc mic aproape ca nu exista.

3. „Dimpotriva, evidenta in SUA si alte tari dezvoltate”

Pai si SUA e in stagflatie?

@LD

1. ai dreptate cu terminologia pentru cei care apeleaza la credite

2. „Debitorii cu risc mic aproape ca nu exista.” ce inseamna risc mic pentru un credit? Riscul nu e niciodata nul (este sansa ne-nula sa pice un asteroid), dar riscul poate fi redus mult dupa cum am scris

3. In SUA a fost stagflatie in anii 70, o combinatie de somaj mare si inflatie mare, principala cauza fiind socul petrolului, si cea secundara puterea sindicatelor de a crea o spirala preturi-salarii.

In anii 70 in ziare se facea un „misery index” care aduna somajul si inflatia anuala, si suma era de 20%. Acum somajul este de 7.5% (mare, dar nu catastrofic ca in Spania), si inflatia extrem de mica. Nu nula, dar de cand Obama e presedinte preturile au crescut cu doar 6-7%, cumulativ pe 4 ani. Inflatia media in anii 90 si 2000 in SUA a fost intre 2.5% si 3%, deci faptul ca in ultimii ani inflatia este mult mai mica arata evident ca in SUA nu are staglatie.

Austerienii tot proorocesc stagflatie (si cei mai stridenti hiperinflatie) in SUA si alte tari de 4-5 ani, de cand tiparnitele in Japonia si SUA tot turuie, dar stagflatia a evitat sa apara. La fel va evita sa apara si in UE, BCE da drumul la tiparnite.

Efectul va fi ca in SUA–debitorii cu risc mic vor putea accesa dobanzi mult mai mici, dar ce cu risc mare vor ramane blocati.

Daca bancile se pot imprumuta de la banci centrale cu dobanzi extrem de mici pe termen scump, chiar si dupa ce iau in calcul sansa dobanzilor de a creste in viitor, si chiar dupa ce isi adauga o marja de risc (care niciodata nu va fi ne-nul) si o marja de profit, tot vor putea oferi credite cu dobanzi mai mici decat acum.

Cine si-a ipotecat in ultimii un apartament comunist sau o Planorama cu 70-80k euro nu va putea face refinantare cu valoarea apropriata de cea initiala, ca nici o banca sanatoasa la cap nu va evalua un apartament bucurestean mai scump ca unul din Berlinul de Est, unde apartamentele comuniste costa 40k euro.

Dar eu vorbesc aici de debitorii cu risc mic, care nu sunt deja indatorati pana peste cap. Ei isi vor putea refinanta creditele, sau accesa credite noi, la dobanzi foarte mici, daca nu 3% ca in SUA, macar 4-5%. De exemplu, cine va dori doar o ipoteca mica, de 15-20k euro pe un apartament comunist in Bucuresti fara sa aiba deja alte datorii, va putea obtine cu dobanzi foarte mici, ca bancile socotesc ca in caz extrem pot lichida apartamentul usor si sa isi scoata banii.

Eşti pe câmpii.

Creditele imobiliare sunt 99% în valută, cine avea de refinanţat nu are treabă dobânda lui Isărescu.

@LD

„Creditele imobiliare sunt 99% în valută”

Ai o sursa cu privire la asta? Stiam ca majoritatea sunt in valuta, dar ma asteptam sa fie macar 10% in RON.

Chiar si pentru creditele care tu zici ca sunt 99% in valuta:

1) esti sigur ca bancile care dau credite ipotecare din Romania nu beneficiaza cu nimic de la BNR, si ca Mugurel nu poate sa faca nimic sa le motiveze sa scada dobanzile, cum a facut FED-ul in SUA, de a redus dobanzile ipotecare la jumatate?

2) daca politica lui BNR nu are nici un efect asupra dobanzilor la creditelor imobiliare, atunci ce rost are, pe langa stabilizarea cursului valutar? Ce-i drept, a facut destul de bine acest lucru in ultimul deceniu, dar intr-o tara sanatoasa care are propria moneda, ar trebui ca un procent semnificant de credite sa fie in RON.

„ma asteptam sa fie macar 10% in RON”

Sau de ce nu 0,10%

„Mugurel nu poate sa faca nimic sa le motiveze sa scada dobanzile”

Ba da, dobânzile la creditele către stat, lea vor scădea.

„atunci ce rost are, pe langa stabilizarea cursului valutar?”

Răspunsul e sus în text: să cârpească bilanţurile băncilor. În rest, nimic

Lucica,

Si daca va fi crestere economica insotita de scadere a inflatiei (ca ea se masoara si ea bazandu se pe o perioada de referinta) iti vei scrie autocritica? Apropo, te-a ascultat cineva cand indemnai pe toti sa-si scoata banii din banci? Te conduci dupa o logica ciudata in ultima vreme si culmea e ca esti convins ca ai si dreptate

Cine m-a ascultat doarme mai liniştit, cine nu – o să vă ceară vouă „autocritica” 😀

Şeful supravegherii bancare Cinteză a fost cam pe muchie cu Bank of Cyprus, de exemplu:

25 martie 2013: „Este o măsură de rezoluţie aplicabilă numai băncilor care sunt persoane juridice cipriote şi numai pe teritoriul cipriot”

2 aprilie 2013: „Dacă eşuează preluarea, sunt garantate doar depozitele sub 100.000 de euro”

Desigur, cine nu l-a ascultat şi şi-a luat banii de acolo când am zis eu, pe 17 martie, n-a avut parte de palpitaţii şi stres.

Vezi cine trebuie să-şi facă „autocritica”?

Acu’ aminteşte-mi de câte ori a atins BNR ţinta de inflaţie în perioada de referinţă ultimii 10 ani.

@Oanta

Uite cine m-a ascultat:

„În primul trimestru al anului 2013 a continuat descreşterea valorii depozitelor din sistemul bancar, la 31 martie 2013 consemnându-se 303,7 miliarde lei. Modificarea trimestrială de minus 11,3 miliarde lei a depozitelor la bancile din România a fost determinată de scăderea cu 10 miliarde lei a depozitelor în lei deţinute de companii la bancile participante la FGDB. Declinul depozitelor în lei ale persoanelor juridice a fost mult mai pronunţat pentru depozitele de peste 100.000 euro, scăderea fiind mai lentă pe segmentul depozitelor de valori inferioare acestui nivel”, se arata intr-o nota publicata luni de Fondul de Garantare a Depozitelor in Sistemul Bancar.

Pe categorii de deponenţi, la nivelul ansamblului sistemului bancar din România, s-a consemnat scăderea cu 14,8 miliarde lei a valorii depozitelor persoanelor juridice care nu a putut fi contrabalansată de sporul depozitelor populaţiei de 3,5 miliarde lei.

În funcţie de rezidenţa deţinătorilor de depozite la instituţiile de credit din România, faţă de sfârşitul anului 2012, se remarcă o scădere mai accentuată a valorii depozitelor nerezidenţilor (cu 6,9% în termeni nominali) faţă de contracţia depozitelor persoanelor rezidente (-2,2% în termeni nominali). În cazul acestora din urmă, factorul determinant a fost scăderea depozitelor în lei, în timp ce pentru persoanele nerezidente, a fost diminuarea valorii depozitelor în valută.

Romania are de refinantat imprumuturi pe piata interna de citeva zeci de miliarde de lei noi . (ceva mai mult de 55 miliarde ) . Reducerea dobinzii practicata de BNR va „usura” acest efort guvernamental prin obtinerea de noi imprumuturi de pe piata interna la dobinzi mai mici . Atit si nimic mai mult . Cum statul e principalul „aspirator” a banilor de pe piata , creditarea privatilor nu va creste si nici dobinda aplicata acestor creditari retail nu se va reduce .

Isarescu face un serviciu guvernului si atit .

@Stefan

” Cum statul e principalul “aspirator” a banilor de pe piata , creditarea privatilor nu va creste si nici dobinda aplicata acestor creditari retail nu se va reduce .Isarescu face un serviciu guvernului si atit .”

Pe ce iti bazezi aceste previziuni? Eu nu vad asa lucrurile, ca nu este Romania mai cu mot ca alte tari, si in alte tari au scazut mult dobanzile la imobiliare, inclusiv in SUA. Sa zicem ca Mugurel da fara nici o limita bancilor RON-i cu doar 1% dobanda (pe termen scurt). Bancile la urma lor imprumuta statul roman cu 2-3% pe termen mediu (asumandu-si astfel un risc ca intre timp dobanda va creste, ca sa isi justifice diferenta de dobanda).

Dar de ce ar trebui sa fie asta mutual exclusiv cu creditarea privatilor, cand creditele private pot fi o sursa aditionala de profit pentru banci? Daca Mugurel nu pune limite la cati RON-i face disponibili banca centrala, ci doar stabileste dobanda cu care ii face disponibili (si poate anumite standarde la banci, sa nu faca credite de proasta calitate), atunci de ce nu ar putea si privatii cu risc foarte mici (colateral mare, co-semnatari, etc) sa se crediteze cu o dobanda cu doar 1-2% mai mare decat cea de stat?

Si nu doar firmele private, ci si persoanele–eu cred ca multi dintre creditacii care au credite ipotecare in EUR sau CHF cu dobanzi de 5-6% ar fi bucurosi sa refinanteze in RON cu dobanzi de 5%, nu? Singura problema ar fi daca creditul ipotecar deja existent ar fi prea mare, cum este pentru majoritatea celor care au cumparat in varf de bula speculativa. Dar pentru cei care nu au luat in varf de bula, si care deja si-au achitat 20-30% din creditul existent, refinantarea nu ar trebui sa fie nici o problema. Si bancile ar face profit bunicel, nu vad de ce s-ar feri de asta (daca cum am zis, creditul ar fi mai mic de 80% din valoarea actuala de piata a apartamentului, deci daca bancile ar putea sa il lichideze la nevoie).

Deci ar fi un scenariu win/win–consumatorii (cu exceptia celor care sunt deja indatorati pana peste cap) ar beneficia de dobanzi mai mici (si in RON in loc de EUR/CHF), bancile ar avea si ele o marja de profit destul de buna, si competitia dintre banci ar duce la scaderea dobanzilor la credite.

Ce-i drept, daca ar fi dusa in exces politica monetara care sa scada in mod direct sau indirect dobanzile la creditare, ar putea relansa o bula imobiliara, dar nu prea vad sanse mari pentru asta in Romania, la fel cum nici in SUA scaderea dobanzii ipotecare la 3% nu a dus la relansarea bulei (care a pocnit in 2006/2007, inainte ca Bernanke sa dea drumul la robinet). Punctul rau ramas este ca doar o fractie din populatie intruneste standardele mai serioase pentru creditare, asa ca nu ii va incalzii mult pe cei deja indatorati pana peste cap.

Sin din pacate nu prea sunt sanse cu actuala conducere ca Romania sa iasa din situatia asta.

Ghicitoare: Cine spunea la începutul lui 2009 „România creşte economic de zece ani cu 5% pe an şi mai poate să crească tot cu 5% pe an şi în următorii zece ani“?

Btw, faptul ca avem somaj atat de mare este o oportunitate. Pentru ca a fi somer inseamna in acelasi timp ca poti sa-ti deschizi afacerea ta oricand. Daca baietii care comenteaza pe la televiziuni ar avea gandire de dreapta autentica ar realiza lucrul asta singuri, fara sa le zic eu. :))

@Radu Oleniuc

„a fi somer inseamna in acelasi timp ca poti sa-ti deschizi afacerea ta oricand.”

De parca nu ai fi liber sa iti deschizi afacere oricand daca nu ai avea servici? Ai cumva http://en.wikipedia.org/wiki/Golden_handcuffs ? Parca nu prea se practica in Romania catuse de aur.

Sunt totusi efecte ale somajului–pentru angajatori e mai usor sa angajeze oameni cu salarii mai mici, ca scad si pretentiile in timp de criza (mai ales ca nici Vest nu mai umbla cainii cu covrigi in coada). Dar pe de alta parte si cerinta pentru bunuri/servicii/constructii/etc scade, asa ca efectul net nu prea este bun.

Revenind la subiectul accesului la credit–pentru antreprenorii care pot prezenta colateral sau alte garantii (cosemnatari etc), creditele cu dobanzi mici ajuta. Pe de alta parte, antreprenorii care nu pot prezenta garantii bancilor nu prea vor mai vedea credite. Asa ca ce face Mugurel ca sa scada dobanzile la creditare este totusi bine (in conditiile in care creditele sunt facute in mod serios, nu ca in perioada frenetica de bula).

Culmea ipocriziei, sa te plangi ca dobanzile la credite de nevoi personale sunt peste 15%. Inainte de 2008 dobanda pentru un credit ipotecar in lei era peste 25%, cele de nevoi personale aveau dobanzi si mai halucinante.

BNR a pierdut controlul asupra sectorului financiar inca din 2008. De atunci tot ce a facut: a ascuns abuzurile si ilegalitatile din sistemul bancar, respectiv a protejat veniturile ilegale ale bancilor impiedicand despagubirea numarului imens de clienti bancari pagubiti.

BNR impinge REFI spre 3-4% incepand un ciclu lung de reduceri, in timp ce 99% din bancile centrale au incheiat ciclul…

Singura ratiune a BNR este ca STATUL NU MAI ARE BANI sa cheltuiasca cu dobanzile pe titluri, de aceea, reducerea refi va fi disperata, fara precedent.

Urmeaza dobanzi puternic negative la depozite, euroizare si inflatie…TOTUL PENTRU FRONT, TOTUL PENTRU STAT !

@aaa

„BNR a pierdut controlul asupra sectorului financiar inca din 2008.”

Ce mandat are BNR, si in ce sens a pierdut controlul? Din cate vad eu, BNR a tinut cursul RON relativ stabil (in special comparat cu anii 90), s scazut mu.t nivelul dobanzilor, ceea ce a stimulat economia, si a tinut economia stabila.

Ceea ce nu a facut este sa impiedice bula imobiliara, si fluxul si refluxul de capital din banci straine, care au bulversat piata imobiliara romaneasca. Dar de cand este controlul de capital un mandat al lui BNR?

Chiar si asa, BNR se afla intr-o trilema–poate controla doar doi din cei trei factori, detalii la http://en.wikipedia.org/wiki/Impossible_trinity#Trilemma_in_practice

@Radu

A pierdut controlul: rata de neperformanta a creditelor e cu mult peste media europeana, increderea in banci e la un nivel mult mai mic decat in europa (au incredere in banci doar cei care nu au avut contact deloc cu o banca), legislatia bancara e foarte slaba si expune clientul la abuzuri grave, dobanzile la creditele in valuta nationala au ramas in continuare foarte mari (fata de 25% totusi a scazut „spectaculos” pana la 15%, dar tot a ramas foarte scump fata de 2-5% in europa de vest), au ratat in fiecare an tinta de inflatie. Practic nu au avut nici un rezultat pozitiv, nici o victorie.

Cursul s-a depreciat cu 25% in doar cateva luni in 2008, de atunci a ramas la acelasi nivel (singurul „merit” al bnr), dar pretul stabilitatii o platesc cei care platesc credite in valuta la un curs piperat cu dobanzi piperate.

@aaa

Legislatia si executarea legilor probabil sunt prea neclare/complicate in Romania

In SUA si Europa de Vest, creditele sunt de doua feluri:

1) cu colateral (ipotecare de exemplu), in care daca banca crede ca poate lichida colateralul si sa isi scoata banii, atunci dobanzile sunt de 2-5%

2) fara colateral (credit carduri de exemplu), sau cu colateral care se depreciaza rapid (credite pentru masini, mobilier, etc), in care dobanda este de 2-3x mai mare ca sa acopere riscul bancii. Credit-score ii ajuta pe debitorii care au un record bun sa aiba dobanzi mai mici ca alti oameni.

Concurenta dintre banci da mai multe optiuni consumatorilor, si asftel duce la dobanzi mai mici pentru cei care vor credite, si mai mari pentru cei care vor sa economiseasca.

Si in Romania este concurenta intre banci rasarite ca ciupercile dupa ploaie, si aceasta concurenta a dus la profituri mici sau nule. Daca in Romania totusi nu are aceleasi rezultate la dobanzi ca in Vest, nu e vina lui BNR, ci se explica prin alti factori care ingreuneaza afacerile bancilor:

1) legislatie neclara

2) executare dificila a legilor (cu privire la faliment, lichidare, etc)

3) costuri fixe mari, de exemplu cu inchirierea spatiului–bancile in Romania pe metru patrat cheltuie de 2-3x mai mult ca majoritatea bancilor in SUA (majoritatea sunt suburbane, Manhattan nu este indicativ)

4) volum slab–in SUA volumul de finantari/refinantari este foarte mare, bancile isi fac majoritatea profitului din originarea creditelor, si doar foarte putin din dobanda ulterioara. Din cauza ca bancile romanesti au volum slab si costuri fixe mari, atunci diferenta dintre dobanzile de economisire si de creditare este mai mare ca in Vest

5) cu cat sunt multumiti cei care isi parcheaza banii in bani in Romania fata de SUA. In SUA oamenii din motive demografice (zeci de milioane de baby boomeri care se aproprie de pensionare si le este frica sa investeasca in imobiliare sau actiuni), plus faptul ca multi straini vor sa isi parcheze banii in SUA din diferite motive (safe haven), oamenii se multumesc si cu 1% dobanda la termen (si doar 0.5% dobanda in conturi de economii), pe cand in Romania balanta dintre economii si credite este alta, ducand la alta dobanda.

BNR ar putea sa scada dobanda de referinta poate cu 1%, dar nu poate duce dobanzile mult mai jos, ca s-ar deregla cursul valutar. Cata vreme statul roman are access ieftin la credite de din afara, le poate pasa cetatenilor prin programe gen „prima casa”, care aduce garantii guvernamentale (la credite ipotecare care intrunesc standardele definite de guvern). Dar si asta este treaba guvernului si parlamentului, si mai putin a lui BNR.

Eu asa interpretez cele intamplate in ultimii 5 ani:

in europa de vest si sua se practica dobanzi de referinta sub 1% fata de peste 5% in Romania. Nu s-au investit bani in romania pt ca dobanda de referinta e fost exagerat de mare si putea fi sustinut doar cu o inflatie – devalorizare a monedei pe masura.

bnr-ul nu a vrut sa scada dobanda de referinta pentru ca populatia si firmele si-ar fi putut refinanta creditele scumpe, bnr-ul si bancile a preferat in locul refinantarii veniturile mari din dobanzi, executarile silite si poprirea din venituri a datoriilor pt populatie, falimentul si lichidarea pt firme. Legislatia care nu protejeaza clientii a fost foarte favorabila pt banci si recuperatori, care s-au folosit din plin de acest privilegiu nemeritat pentru a-si creste veniturile si profitul.

Singurul lucru care a oprit acest proces de „curatare” a economiei este rata uriasa a creditelor neperformante la care s-a ajuns (25-30% din total!), si care creste intr-un ritm alarmant.

Creditele date in valuta la dobanzi usturatoare au facut viata bnr foarte usoara si a umflat profitul la banci, executarile silite la randul lor umfla buzunarele multora – mai putin a clientilor trasi pe sfoara.

@radu

radu,te rog,un comentariu la ceea ce se spune in comentariul de mai sus…hai ca poti ,daca nu ai nici o replica atunci poate altcineva iti poate da o ideee ceva…hai ca poti.

@aaa

„bnr-ul nu a vrut sa scada dobanda de referinta”

Poate avea mai multe motive–in primul rand cursul RON/EUR s-ar deprecia.

Japonia tot incearca sa isi deprecieze moneda de doua decenii, si nu reuseste chiar si cu dobanzi aproape de zero. A trebuit sa tureze tiparnitele la maxim, si de abia acum yen-ul a scazut cu 10-15% fata de media cursului din ultimul deceniu.

Bancile din Romania inca practica dobanzi mari tocmai din pricina riscului inca mare, ca nici cu executarile silite nu isi recupereaza banii. Si nici cu gajurile pe salariu nu au vreo garantie–oamenii pot scapa de asta emigrand (inca). Bank of Cyprus si alte banci pe cale de faliment au pierdut zeci de milioane de euro in Romania finantand Planorame si mall-uri.

Radu: Glumesti, nu? Totusi e o diferenta intre moneda japoneza care are in spate una dintre cele mai bogate state din lume, unde investitorii se ingramadesc si leul romanesc de balcani, care nu e interesant pentru nimeni. Daca Isarescu vrea sa deprecieze leul nu il opreste nimeni. 🙂 Creditele ipotecare care au fost date cu resposabilitate se recupereaza 100% si in Romania exact la fel ca in alte tari.

Radu: Vai de capul nostru cu „expertii nostrii financiari”, fara nici o cultura financiara care cand aud de afaceri se gandesc la furt si la smenuri.

@aaa

Despre BNR si scaderea dobanzii de referinta, ce am vrut sa spun este ca BNR are doar un mic loc de manevra, probabil ca doar de 1%, fara ca cursul RON/EUR sa se deregleze rau. O usoara depreciere a RON-ului si o usoara inflatie ar fi utile, dar nimeni nu vrea ca lucrurile sa scape de sub control, ca in anii 90.

„Creditele ipotecare care au fost date cu resposabilitate se recupereaza 100% si in Romania ”

E greu de definit ce inseamna „cu resposabilitate”, prin 2007 pareau responsabile creditele ipotecare cand consumatorii veneau cu avansuri de minim 20%, era greu de crezut ca preturile imobiliare pot scade cu mai mult de 20%. Si totusi au scazut asa mult ca in 2013 bancile cipriote si grecesti care au finantat Planorama si alte placinte recente in Bucuresti se plang ca nu isi pot recupera banii.

La fel si alte credite care pareau responsabile acum 5-6 ani au produs ulterior gauri mari bancilor.

Astfel de gauri imense s-au intamplat in multe zone cu speculatie imobiliara–Spania, SUA, etc. Nu stiu ce s-a intamplat cu bancile spaniole, dar in SUA bancile s-au asigurat cu AIG, care a preluat gaura de $100B in 2008, si a fost dusa in faliment. Guvernul federal le-a facut bailout, si a apoi a lichidat treptat activele AIG ca sa isi scoata banii inapoi.

Guvernul nu poate controla dobanzile pe care bancile le cer de la clienti, asta e o problema care poate fi rezolvata doar de concurenta dintre banci. Rolul principal al guvernului este sa incurajeze concurenta dintre banci prin reglementare facuta cu cap, in special in domeniul de protectie a consumatorului. De exemplu toate aplicatiile pentru credit sa aiba scrise cu litere de o schioapa dobanda efectiva (incluzand toate comisioanele), ca altcumva multe bani umbla cu ocaua mica si cu ocaua mare, si consumatorului ii este foarte dificil sa evalueze alternativele.

Apoi vine rolul de politica monetara, care face diferenta mare in SUA, Japonia, UK, si alte tari cu moneda proprie si economie mare. Tari din eurozona (cu exceptia Germaniei si poate a Frantei) nu au insa nici un cuvant la ce va face BCE, si tari precum Romania care sunt in afara eurozonei dar cauta sa se integreze in ea eu doar o capacitate mica de a regula economia prin politica monetara. Asta am vrut sa scriu si anterior, ca ce merge in SUA sau Japonia nu ar merge neaparat si in Romania, dar nu am avut timp sa termin comentariul.

Teoria spune că o dobândă mică asigură lichiditate ridicată pe piaţă, reducând şomajul dar alimentând inflaţia.

Aha, deci in anii ’30 cand dobanzile erau la zero – politica era mega-inflationista.

Si in anii ’70, cand dobanzile erau cu 2 cifre, politica monetara era super-restrictiva.

http://marketmonetarist.com/2012/05/27/tight-money-low-yields-also-during-the-great-recession/

Dar asa e cand habar n-ai macroeconomie.

O altă teorie spune că scăderea economică antrenează deflaţie iar creşterea economică antrenează inflaţie.

Nu stiu ce teorie o fi aia, ce stiu eu e ca o contractie monetara duce la contractie economica, pe motiv de „rigiditati nominale”

http://en.wikipedia.org/wiki/Sticky_%28economics%29

Iar inflatie o ai cand economia deja e la „full capacity” si autoritatile monetare insista sa tipareasca bani.

După ce Banca Japoniei a dat tonul tipăririi de bani cu o viteză chiar mai ameţitoare decât cea de până acum

Avand in vedere ca Japonia a stat in deflatie vreo 20 de ani, sunt curios despre ce „viteza ametitoare” o fi vorba.

Cat despre ce fac acum – http://www.bloomberg.com/news/2013-05-15/japan-s-economy-grew-more-than-forecast-3-5-in-first-quarter.html

Deci ca sa vezi – uneori, solutia chiar e sa tiparesti bani.

Dar na, asta e nivelul discutiei in Ro – nimeni n-a deschis un manual de macro, dar toti sunte experti.

Când ştii literele dar nu înţelegi ce citeşti, ajungi să te baţi cu omul de paie. Succes!

Problema e ca articolul face confuzie intre diverse fenomene diferite – si se foloseste pe parcurs de argumente false (gen „dobanzi mici = easy money”)

http://en.wikipedia.org/wiki/Impossible_trinity

Ai crede ca e evident ca atata vreme cat iti pasa de cursul de schimb (fetisismul pentru „leul puternic”) e inevitabil ca vei avea politica monetara proasta.

Pre-2008, Benerel n-a permis aprecierea leului – si am importat inflatie.

Post-2008, n-a permis deprecierea leului – si am importat deflatie – si recesiunea aferenta.

Romania fiind „small open economy”, un soc suferit de partenerii comerciali ne-ar fi lovit si pe noi – deci o contractie ar fi fost inevitabila.

Incompetenta BNR-ului de a asigura stabiliza cererea agregata si politicile anti-productivitate duse de guvern au agravat contractia.

Si faptul ca toata tagma economistilor din Romania gandeste in termeni de „easy money = dobanzi mici” ii pune in imposibilitatea de a identifica problemele si a da sfaturi corecte.

Dar na, asa e cand te bati cu omul de paie.

Dragule, argumentul tău este ceva gen:

X: Teoria spune că dacă calci pe frână maşina încetineşte.

Y: D-aia a crăpat nea Vasile în 1983, când a călcat-o degeaba şi a derapat cu Dacia în râpă.

1. Sigur că dobânzi mici = „eas(ier) money”, faptul că mecanismul se poate strica nu infirmă regula. Ţi s-a părut că aş fi scris că România a avut parte de aşa ceva? Mai citeşte o dată. Poate de acum (dobânzi mai mici + mecanism stricat).

2. Ce deflaţie am importat? Aia care a provocat scumpiri de 25% în 4 ani?

Sigur că dobânzi mici = “eas(ier) money”

Asta tre’ sa fie faimosul „argument by assertion”.

Ce s-ar intampla cu dobanzile daca maine banca centrala ar injumatati baza monetara ? Ar scadea sau ar creste?

In anii ’30, cand s-a intamplat asa ceva, au ajuns la zero.

Ce s-ar intampla cu dobanzile daca maine banca centrala ar dubla baza monetara ? In anii ’70 erau „double digits”.

Deci rata dobanzii nu ne zice mai nimic despre expansivitatea sau contractivitatea politicii monetare.

Dar na, asa e cand habar n-avem istorie economica – extrapolam un caz particular si ne inchipuim ca avem o regula generala.

Si „care deflatie” ? Nu stiu, poate aia de la sfarsitul lui 2008 inceputul lui 2009 – cand orice pret care putea scadea, scadea – si lumea era data afara de la job. Adica na, cam cum ar trebui sa arate o contractie monetara.

Dar na, asa e cand esti incapabil sa intelegi ce-i aia „sticky wages”.

http://en.wikipedia.org/wiki/Sticky_%28economics%29

De asemenea

http://www.themoneyillusion.com/?p=21317

„low interest rates are the new normal”.

Si tot n-am aflat cu ce viteza mirobolanta tiparea Japonia bani, avand in vedere ca a stat doua decenii in deflatie.

Păi se pare că ai o singură idee. pentru care tot cauţi argumente, că tu ştii „istorie economică” iar eu – nu. Ceea ce poate fi adevărat, sau nu.

Dar asta te face să spui că creşterea IPC cu 25%, prima din Europa, înseamnă deflaţie. Ceea ce poate fi caraghios, sau nu.