Nici un cuvînt despre efectul asupra celorlate venituri, în afară de salariu, pentru care se plătesc contribuții CAS și CASS? Venituri din cedarea folosinței bunurilor, din cedarea drepturilor de autor, din dividende și care or mai fi. Parcă nu-mi vine a crede că n-au o pondere semnificativă în chestiune. Nu de alta, dar altfel nu cred că lăcomeau guvernanții la ele. Așa de brusc.

Cu cât îți scade salariul dacă se schimbă taxarea după grila Dragnea

Explicația pas cu pas a felului în care spune PSD că va schimba taxarea muncii.

Nivelul propus de Liviu Dragnea – 25% CAS, 10% sănătate și probabil impozit pe venit de 16% pentru ce rămâne are cu adevărat un singur păcat, dar uriaș – rezultă o taxare mult prea mare!

Să luăm ca exemplu un salariat pentru care angajatorul a alocat un buget de 1000 de euro pe lună (cam cu vreo 10% peste media națională). Acum, primul lucru pe care trebuie să îl facă este să calculeze salariul brut. Îi iese undeva la 813 euro (restul de 187 de euro sunt ”„contribuțiile angajatorului”). Apoi, calculează și salariul net, care iese 570 de euro (243 de euro sunt „contribuțiile angajatului” și impozitul pe venit.

Raportat altfel – impozitul pe salariu reprezintă 109 euro (10,9%), asigurarea de sănătate cumulată 87 euro (8,7%), CAS cumulat 214 euro (21,4%) iar restul de contribuții – șomaj, concedii medicale etc. încă vreo 20 de euro (2%).

Una peste alta, statul oprește 430 de euro, adică 43% din bugetul alocat de 1000 de euro.

În noua variantă, baza de calcul ar urma să se mute la pragul superior de 1000 de euro. Asta nu-i neapărat o problemă, nici ca principiu nici ca aplicare.

Ca principiu, salariul brut este un artefact contabil istoric – nu doar la noi ci peste tot în lume – dat de faptul că în momentul introducerii unei contribuții sau a alteia a fost mai ușor de acceptat social ca ea să fie împărțită între angajat (căruia îi scădea salariul cu 10% în loc de 20% de exemplu) și angajator (care trebuia să mărească cheltuielile tot cu 10% în loc de 20%). Însă în scurt timp situația a fost internalizată în contabilități și bugete, astfel că acum este irelevant și pentru angajator și pentru angajat felul în care le sunt opriți banii. Un sistem mai simplu nu are de ce să-i supere.

Când este vorba de aplicare, iarăși e destul de simplu – statul *poate* impune prin lege recalcularea tuturor contractelor la baza superioară în momentul în care schimbă grila fiscală. Adică cel care avea salariul brut de 813 euro în interiorul unui buget al angajatorului de 1000 de euro va avea de luna următoare un salariu brut de 1000 de euro în interiorul exact aceluiași buget.

Unde apare problema? La nivelele propuse de impozitare! Pe noul sistem, CAS (plus taxele mai mici care se înglobează acolo) cresc de la 234 la 250 de euro iar asigurarea de sănătate crește de la 87 la 100 de euro. Pe cei 650 de euro rămași se aplică impozitul de 16%, adică 104 euro, astfel că salariatul mai rămâne la sfârșit cu 546 de euro net.

Deci un salariu de aproximativ 2550 de lei net scade cu mai mult de 100 de lei!

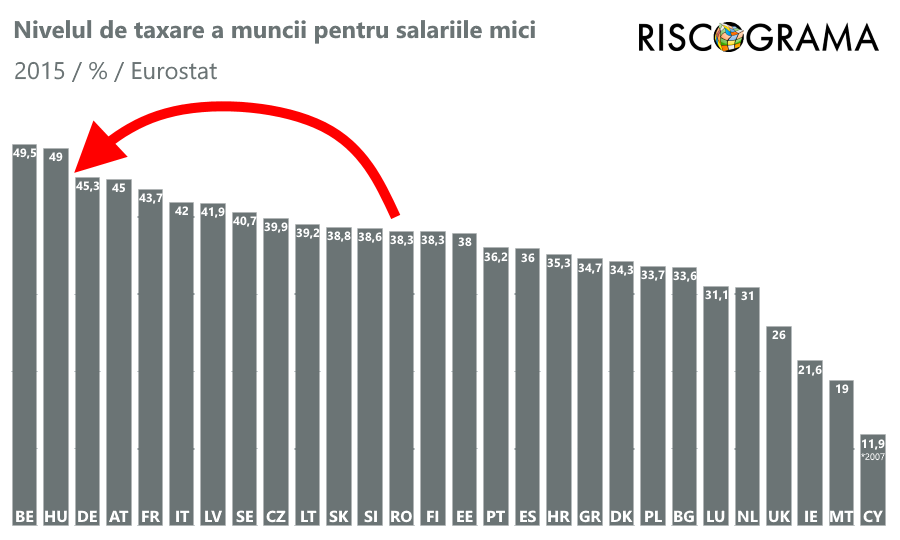

Impozitarea muncii crește de la 43%, care deja este unul dintre cele mai ridicate nivele din Europa, la 45,4%* – adică direct pe locul 3 în Europa după Belgia și Ungaria! Și se șterge astfel cu buretele tot progresul lent obținut de România în ultimii 5 ani.

*Calculele exacte depind de nivelul deducerii personale pentru salariul minim respectiv de ponderea salariilor mici în total iar ierarhia finală va fi agregată de Eurostat cu decalaj de minimum doi ani.

Update: După cea mai recentă variantă anunțată, cu 35% contribuții sociale și impozit scăzut de la 16 la 10%, impozitarea totală a muncii ar ajunge la 41,5%. În acest caz, salariul net de 2550 de lei *crește* cu 80 de lei.

În varianta în care s-ar aplica și cotele de impozit din programul de guvernare – 0% până la 2000 de lei și 10% pentru ce depășește, atunci povara fiscală la un buget de 1000 de euro ar fi de 350 de euro contribuții plus 20 de euro impozit, adică un nivel total de taxare de 37% – ceva mai favorabil decât cel de acum. În acest scenariu, salariul minim ar continua să fie impozitat cu 35%, iar nivelul crește gradual până la peste 40% în cazul salariilor cel puțin duble față de medie.

Ce se poate face în mod realist? Schimbarea bazei de calcul poate avea sens doar atât timp cât impozitul pe venit și contribuțiile nu se aplică în mod cumulativ. Puteți citi la acest link o variantă „ambițioasă” cu o impozitare liniară de 25% care include și contribuții plafonate și impozitare progresivă. Recalculată la 30%, grila ar deveni probabil sustenabilă chiar din primul an. La 35%, deja este un nivel destul de ridicat de taxare, care poate deveni acceptabil doar ca etapă temporară și doar ca plafon superior care să nu fie depășit sub nici o formă.

Citește și: Până și statul își plătește angajații „la negru”

3 comentarii

Contribuțiile pt.pensii sunt prea mari.Cei ce primesc acum pensii au plătit mult mai puțin 3% poate și statul.3% pt.ei deci 6%.

Asadar trebuie micsorate pensiile mai ales cele mari care nu se justifică,îndeosebi cele cu 85% din ultimul salar.Nici jumate nu trebuie acordat.

Daca romanii ce se duc la vot pentru „venituri ca in west” ce plm voteaza ?!

UK , costul mediu al unui salariat pentru un angajator = 30.000 GPD (pe fluturas sclavu’ vede 27.000) ..net 21.500

Romania , platesti 30.000 GDP (presupunem) avem 25.000 (pe fluturas dupa taxe „platite de agajator”)…net 17.500

UK , costul minim aprox. 14.500 (pe fluturas 13.500)………………..net 12.500

Romania , platesti 14.500(in echivalent lei) avem 12.000 pe fluturas…net 8.500

Unii romanii cred ca impozitul pe profit este mic(16%)…altii au (dupa deduceri) 5%…iar unii au cota unica de 5%.