Cinci taxe care mai au loc să crească

5 impozite de unde statul poate lua mai mulți bani în caz că decide să taie din taxarea muncii și 3 impozite pe care le-ar putea elimina de tot.

Mărirea accizei la carburanți cu 50 de bani pe litru nu-i chiar surprinzătoare, doar că e luată pe nepusă masă așa că arată mai degrabă a semn de panică. Ar fi căzut mai elegant la 1 ianuarie, odată cu presupusa reducere a impozitului pe venit la 10%. Mai ales că efectul fiscal pe termen mai lung oricum va fi, probabil, neutru.

Experiența fiscală de până acum a României a demonstrat că – și cu taxe ceva mai mici, și cu taxe ceva mai mari – la buget tot cam atâția bani se strâng: undeva la o treime din PIB. Funcționează un soi de principiu al vaselor comunicante.

Cantitatea efectivă de bani poate să crească mai degrabă o dată cu economia iar pentru ca să crească și procentul va fi nevoie de schimbări structurale de substanță – în principal integrarea economiei rurale.

Ce poate face totuși politica fiscală este să echilibreze pe cât se poate povara fiecărui tip de impozit. Pentru că există în continuare unele taxe mult prea mici și altele insuportabil de mari. Între cele mari, singura notabilă este taxarea excesivă a muncii – care va trebui într-un fel sau altul rezolvată.

Dar pentru ca o sursă atât de importantă de bani la buget să fie relaxată, trebuie totuși ca măcar o parte din banii respectivi să se întoarcă de undeva. Iată câteva posibilități:

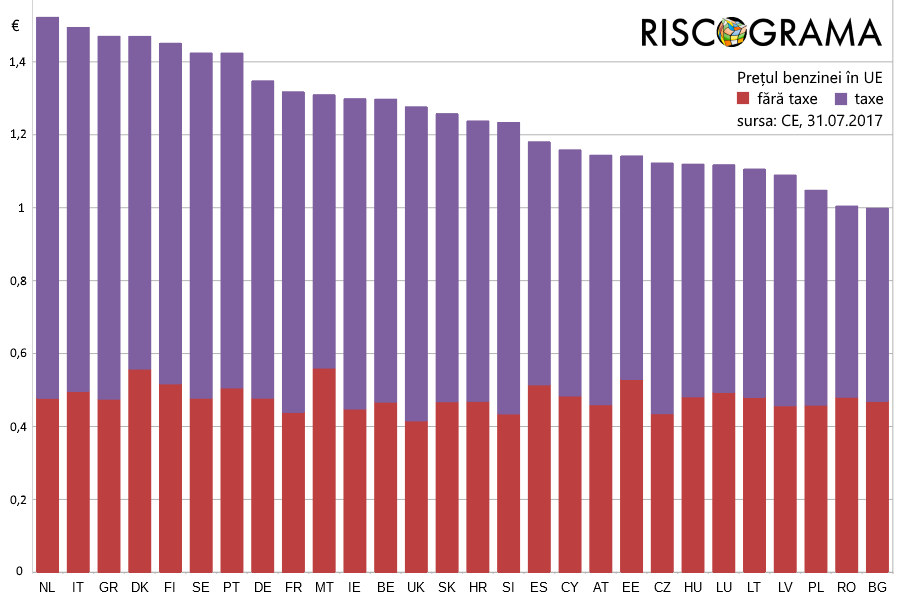

Taxa pe combustibili

O acciză pe carburanți substanțială, dar sincronizată în contratimp cu redevența petrolieră. Astfel, când petrolul este scump și redevențele aduc venituri substanțiale, acciza poate fi redusă pentru a face prețul benzinei suportabil. În schimb, când barilul este jos ca acum, acciza poate fi mărită pentru a compensa pierderea. Pentru stat asta ar însemna predictibilitate a încasărilor iar pentru consumator predictibilitate a prețurilor – uneori preferabilă chiar și dacă pe termen lung consumatorul ajunge să plătească ceva mai mult. Ar trebui însă să și dispară o taxă cu ocazia asta – rovinieta, care este redundantă cu acciza pe combustibil și are costuri de colectare disproporționat de mari.

Impozitul pe proprietate

Valoarea lui este în continuare minusculă în România și nu reușește să acopere nici pe departe valoarea serviciilor publice și municipale pe care le implică existența proprietăților respective. Chestiunea complicată este că mulți dintre proprietari abia își permit să plătească nivelul curent al impozitului, chiar dacă e vorba de 100-200 de lei pe an. Impasul poate fi depășit printr-o schemă ceva mai flexibilă de încasare. De exemplu, impozitul să fie dublat față de valorile de acum, în schimb proprietarii să poată obține, la cerere, suspendaera plăților pe termen nedefinit. Astfel, valoarea impozitului restant este trecută an de an în cartea funciară, cu o dobândă cel mult egală cu rata inflației, urmând să fie plătită integral la vânzarea imobilului sau la succesiune. O astfel de măsură ar trebui să fi însoțită și de eliminarea taxei procentuale pe tranzacție, care devine redundantă.

Taxa pe parcare

Probabil cea mai importantă pierdere de oportunitate a statului este că pune gratuit la dispoziția absolut oricui câte 10 metri pătrați din spațiul public, în general fără nici un fel de cost. Nu contează dacă e autoturism funcțional sau rablă, nu contează dacă proprietarul plătește alte impozite sau nu, nu contează nici măcar dacă locuiește în alt oraș sau dacă mai trăiește. Pentru un oraș mare sau foarte mare, o taxă substanțială pentru parcarea pe spațiul public ar aduce sume de ordinul zecilor sau chiar sutelor de milioane de euro pe an și ar avea și externalități pozitive – trafic ceva mai liber. În schimb, cine își ține mașina în garaj, în curte sau în parcarea privată de la serviciu etc. n-ar trebui să plătească nimic din această taxă. Probabil că noua taxă ar trebui să includă și actuala „parcare de reședință”, care acum e stabilită la un nivel derizoriu.

Impozitul pe dividende

A fost tăiat la 5% iar de la anul urmează să fie dus la 0%. Tăierea are sens, pentru că în forma existentă impozitul devenise aproape inutil și ușor de ocolit. Practic, cei care încasau dividende în România erau discriminați față de cei care le încasau din alte țări, pentru care impozitarea era deja între 0 și 5%. Pe de altă parte, măsura merge puțin prea departe și îi scutește și pe unii care n-ar trebui neapărat să fie scutiți. Cum s-ar putea rezolva? Impozitul pe dividende să fie fixat la 16% dar să fie deductibil cu impozitul pe profit. Beneficiarul de dividend care demonstrează că pe suma respectivă s-a plătit impozit pe profit în România nu mai plătește nimic. Restul plătesc în continuare 16% ca înainte.

Taxa pe Valoarea Adăugată

Experiența din 2010 a demonstrat că o majorare abruptă a TVA are doar efecte „pozitive” la buget doar pe termen scurt – pentru ca apoi evaziunea să crească și să se reducă astfel ponderea încasărilor din TVA ca procent din PIB. Însă statul are în continuare posibilitatea de a ajusta nivelul cu câte un punct în sus sau în jos, la intervale de cel puțin un an, până găsește nivelul optim. În unei scăderi de impozitare în altă zonă – de exemplu la taxele pe muncă – devine fezabilă o creștere cu un punct a nivelului TVA până la 20% (respectiv 10% în cazul alimentelor) cât să compenseze o parte din scăderea de încasări.