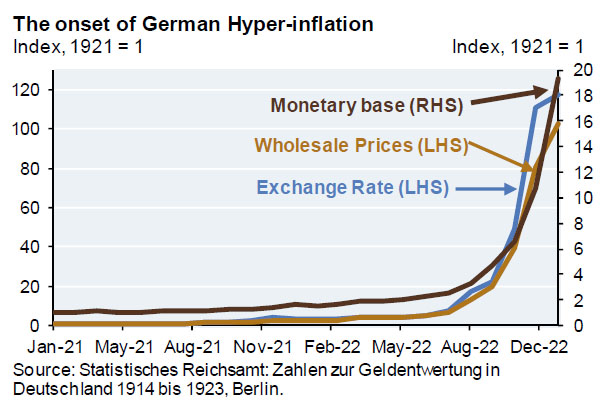

Scenariul Weimar e cosmarul nemtilor tocmai de aceea nu o sa se intample!

Cioc, cioc! E cineva acasă? Bun venit în zona euro!

România continuă să urmărească ţinta euro ca şi cum nimic nu s-ar fi schimbat. Cu ce rezultat?

Răspunsul la această întrebare depinde de felul în care va arăta zona euro în 2015, dacă va mai exista.

“Europa cu două viteze”

Cea mai recentă variantă vehiculată, “europa cu două viteze”, ar presupune practic să existe două grupuri de ţări cu monede diferite. În acest caz, România ar fi forţată în continuare să atingă exigenţe la nivelul ţărilor disciplinate cu scopul de-a fi admisă, pentru început, în grupul ţărilor indisciplinate. Pentru România, asta ar fi cea mai proastă combinaţie posibilă, pentru că ar reuşi să piardă simultan atât flexibilitatea cât şi stabilitatea.

“Statele Unite ale Europei”

Dacă Europa va alege calea integrării fiscale, atunci România are în faţă criterii chiar mai dure decât până acum. Totuşi, beneficiile teoretice ar fi relativ certe – ţara ar deveni parte integrantă a celei mai mari şi potenţial celei mai stabile economii a lumii. Riscul este ca un astfel de aranjament să eşueze, caz în care economia românească ar trece printr-un nou şoc inutil.

“Deficit zero”

În cazul în care criza continuă iar datoriile către bănci sunt, rând pe rând, anulate, atunci statele şi, într-o oarecare măsură, companiile din zona euro se vor afla în faţa unui nou început, dar aproape incapabile să se împrumute. Pentru ţările şi companiile productive şi inovatoare, care pot obţine randamente mai bune decât costul creditelor, asta este o veste foarte proastă. Pentru restul, inclusiv România, mai puţin.

“Scenariul Weimar”

O altă variantă aflată acum la îndemâna birocraţilor din zona euro este să monetizeze datoriile, adică să le achite cu bani proaspăt tipăriţi. O astfel de mişcare ar fi inflaţionaistă şi cu consecinţe rele pentru zona euro, dar, paradoxal, pozitivă pentru România. Banii vor fi din nou în exces şi în căutare de ţinte pentru investiţii. În acest caz, aderarea rapidă la zona euro este o idee proastă, pentru că ar anula toate potenţialele avantaje.

Integrare mai strânsă sau mai relaxată?

Oficiali germani şi francezi au discutat planuri de reorganizare radicală a Uniunii Europene, care ar presupune formarea unei zone euro mai integrate, probabil mai restrânse, au declarat pentru Reuters surse europene. „Franţa şi Germania au avut în ultimele luni consultări intense pe această chestiune, la toate nivelurile. Trebuie să acţionăm cu prudenţă, însă adevărul este că trebuie să stabilim cu exactitate lista celor care nu vor să facă parte din club şi lista celor care nu pot face parte”, a afirmat un înalt oficial european.

Preşedintele francez, Nicolas Sarkozy, a afirmat marţi, în timpul unui discurs la Strasbourg, că singurul model pentru viitor este o Europă cu două viteze, în care zona euro va avansa mai rapid decât toate cele 27 de ţări în ansamblu. Discuţiile din ultima perioadă dintre oficiali de la Paris, Berlin şi Bruxelles au ridicat posibilitatea plecării unuia sau mai multor state din zona euro, în timp ce ţările rămase ar urma să insiste pe o integrare economică mai strânsă, inclusiv în privinţa politicii fiscale. Sursele oficiale intervievate de Reuters vorbesc însă despre un proces oficial de creare a unei structuri cu două straturi, care să permită grupului mai mic de ţări să progreseze. Potrivit proiectului imaginat de preşedintele francez, zona euro s-ar îndrepta către o integrare economică urgentă, inclusiv în zone sensibile precum politica fiscală pentru corporaţii şi pentru populaţie, în timp ce restul ţărilor Uniunii Europene ar deveni „o confederaţie”, iar numărul total de state membre ar creşte de la 27 la 35 în următorul deceniu, cu extindere accelerată spre exemplu în Balcani.

Toate statele membre ale „Uniunii Europene ar trebui să aibă euro ca monedă”, a declarat miercuri, la Berlin, preşedintele Comisiei Europene, Jose Manuel Barroso, transmite AFP. După ce criza actuală va trece, „obiectivul nostru nu trebuie să fie restaurarea statu quo-ului anterior, ci să avansăm spre ceva nou şi mai bun (…), o uniune de stabilitate dar şi de solidaritate”, a adăugat el. „Dacă voinţa politică este suficientă, Uniunea Europeană va fi cea mai mare putere emergentă din lume”, a preconizat el.

––––––––––––––––-

Deznodămintele posibile pentru euro

– Birocraţii europeni aşteaptă în continuare ca lucrurile să se rezolve de la sine

– Zona Euro este consolidată printr-o uniune fiscală.

– Datoriile statelor insolvente sunt monetizate, adică BCE tipăreşte bani fără limite. Urmează hiperinflaţia. Pentru România, ăsta e cel mai puţin rău scenariu.

– Sistemul bancar este sacrificat complet prin ştergerea tuturor datoriilor şi stoparea împrumuturilor.

– Zona euro se separă în ţări de rangul 1 şi ţări de rangul 2, fiecare cu o versiune proprie a monedei.

– Unul câte unul, din motive diverse, membrii încep să iasă.

81 de comentarii

@mike

Asa e, nemtii (care controleaza BCE) sustin deflatia in tarile PIGS. Dar aceasta politica va esua, cum obseva Martin Wolf in FT

http://www.ft.com/intl/cms/s/0/1299d48c-0a01-11e1…

Cateva alineate cheie, mai jos, dar mai bine sa fie citit tot articolul :

Thinking through the unthinkable

Will the eurozone survive? The leaders of France and Germany have now raised this question, for the case of Greece. If policymakers had understood two decades ago what they know now, they would never have launched the single currency. Only fear of the consequences of a break-up is now keeping it together. The question is whether that will be enough. I suspect the answer is, no.

The fundamental difficulty throughout has been the failure to understand the nature of the crisis. Nouriel Roubini of New York University’s Stern School of Business makes the relevant points in a recent paper

A eurozone built on one-sided deflationary adjustment will fail. That seems certain. If the leaders of the eurozone insist on that policy, they will have to accept the result.

Mai multe comentarii despre subiect la la http://krugman.blogs.nytimes.com/2011/11/09/this-… Krugman are multe observatii despre subiectul monedei unice, si ce aliante ciudate, daca nu perverse, s-au facut pe aceasta tema:

As an aside, the interesting thing about the euro from a political point of view is the way it cut across the ideological spectrum. It was hailed by the Wall Street Journal crowd, who saw it as a sort of milestone on the way back to gold, and by many on the British left, who saw it as a way to create an alliance of social democracies. It was criticized by Thatcherites, who wanted to be free to move Britain in an American direction, and by American liberals, who believed in the importance of discretionary monetary and fiscal policy.

Oricum, subiectul este "moot", deznodamantul zonei euro e la fel de inevitabil ca deznodamantul URSS de acum 20 de ani. Fara integrare fiscala nu mai are cum sa continue, si popoarele Europei nu vor integrare fiscala; deci eurozona e o himera care a parut ca merge un deceniu, dar in mod inevitabil se va destrama.

Razboi. Va fi razboi.

De ce se refuza aceasta realitate ce va veni peste noi?

@Florian Salam

Nope. Eurozona se termina cu gheata, nu cu foc, cum este in poezia lui Robert Frost, Fire and Ice.

Some say the world will end in fire,

Some say in ice.

From what I've tasted of desire

I hold with those who favor fire.

But if it had to perish twice,

I think I know enough of hate

To say that for destruction ice

Is also great

And would suffice.

Sau cum s-a terminat cu URSS acum 20 de ani, cum am scris mai sus. Cu us "fasss", nu cu poc!, cum scria T. S. Eliot:

This is the way the world ends

Not with a bang but a whimper.

Sau ca universul, expansiunea va continua miliarde de ani, pana devenim toti gheata, si nu se va contracta din nou intr-un punct, cum se credea acum 20 de ani.

>Scenariul Weimar e cosmarul nemtilor tocmai de aceea nu o sa se intample!

Si nu numai al nemtilor – ci si al est-europenilor ( inclusiv romanii ) pentru care amintirile din anii '90 nu-s deloc departe ! 😉

>Oricum, subiectul este “moot”, deznodamantul zonei euro e la fel de inevitabil ca deznodamantul URSS de acum 20 de ani. Fara integrare fiscala nu mai are cum sa continue,{…}

URSS s-a prabusit in ciuda unei integrari nu doar fiscale ci si a nivelului salariilor etc. – deci nu prea are legatura una cu alta … 😉

@MIA

Are legatura in anumite aspecte, in special cel fiscal (cu integrare fiscala sau fara, dezechilibre au existat si au generat astfel de reactii paralele):

– in UE nemtii au impresia (adevarata sau falsa) ca ii sustin pe greci, si s-au saturat; daca au sansa sa isi exerciteze votul democratic (si sa nu fie luate deciziile de birocrati nealesi), aleg sa se separe de greci

– in URSS balticii aveau impresia (adevarata sau falsa) ca sustineau republicile sarace, si se saturasera; cum au avut sansa sa isi exerciteze votul democratic au ales sa se separe (si au fost primele republice care sa faca asta)

– in Yugoslavia slovenii aveau impresia (adevarata sau falsa) ca sustineau republicile sarace, si se saturasera; cum au avut sansa sa isi exerciteze votul democratic au ales sa se imediat sa se separe (slovenii au fost primii, fara razboi sau alte chestii etnice)

Ca sa mai adaug o paralela: acum 500 de ani, Biserica Catolica taxa pe nemti si alte natiuni de peste Alpi, si investea sume enorme pentru renovarea Vaticanului si constructia bisericilor in Italia. Nemtii erau foarte sucariti din cauza ca din banii care ii dadeau la biserica, mare parte se ducea in Italia. De aceea cand a aparut Luther pe scena, majoritatea nemtilor au fost dispusi sa il urmeze si sa se separe de BC, care era mai mult un club italian in varful ierarhiei (cred ca pana la Ioan Paul 2, 99% din papi fusesera italieni). Paralelele cu ce simt acum nemtii fata de italieni si greci sunt clare.

Asta e adevarat si in Italia, nordistii s-au saturat sa tot trimita bani in Roma, si sa nu prea beneficieze in return. La fel simt nordistii catre sudisti si in alte tari….

@mike

Toate sunt nedorite, şi totuşi unnukl trebuie să se întâmple

@Radu

"Fara integrare fiscala nu mai are cum sa continue"

Asta cu integrarea fiscală e o vrăjeală istorică. Să zicem că mâine Grecia devine land german, iar Schaueble – ministru de finanţe peste greci. Și?

@Florin Salam

"Război"

Pentru ce?

@MIA

Doarcă noi n-avem euro

@LD

Cu integrare fiscala bineinteles ca Grecia va ramane corupta, cum sunt anumite state din SUA, in special Lousiana (deh, spirit latin, sistem de drept napoleonic in loc de sistem de common law, multe alte diferente). Si pot fi falimente la nivel local. Dar cand este integrare fiscala, stabilizatorii automatici (de exemplu ajutorul de somaj in zone defavorizate, sau scaderea impozitelor in zone unde scad veniturile) ar ajuta. Si in SUA statele bogate (California, New York, etc) platesc pentru cele sarace (unde sunt neandertalii din Sud) fara sa bombaneasca.

Chiar daca ar fi integrare fiscala, si nemtii nu ar mai bombanii ca le platesc pensiile grecilor, ramane si faptul ca Europa nu are o limba comuna, deci libertatea de migrare a fortei de munca nu va fi folosita niciodata asa usor cum este intre statele din SUA, si la asta nu ai ce sa faci. Deci raman un skeptic cu privire la toata eurozona–nu vad cum tarile puternice din nord si cele slabe din sud pot avea o moneda comuna, fara sa crape ceva pe termen lung.

@Radu

"stabilizatorii automatici (de exemplu ajutorul de somaj in zone defavorizate, sau scaderea impozitelor in zone unde scad veniturile) ar ajuta"

Transferuri există la nivelul UE, fără "integrare fiscală", se numesc fonduri structurale.

Pentru a stimula diferenţiat prin impozite trebuie tocmai să eviţi integrarea fiscală.

>de exemplu ajutorul de somaj in zone defavorizate, sau scaderea impozitelor in zone unde scad veniturile

Aha – sa inteleg atunci ca esti de acord cu cota unica in tari cu venit scazut ca Romania si Bulgaria ? 😉

>faptul ca Europa nu are o limba comuna, deci libertatea de migrare a fortei de munca nu va fi folosita niciodata asa usor cum este intre statele din SUA, si la asta nu ai ce sa faci.{…}

Cannada e diferita de telugu – au si alfabete diferite ! – si totusi nu aud la stiri de destramarea rupiei … trebuie sa fie ceva mai mult la mijloc, nu ?

>Doarcă noi n-avem euro

Asa e – dar leul romanesc e destul de "periculos" legat de euro …

@MIA

Economistii din scoala lui Keynes sustin o politica fiscala contraciclica–stransul banilor albi pentru zile negre. Deci in ani de boom guvernul ar trebui incasa mai mult decat cheltuie, si sa scada cat pe cat posibil raportul datorie/PIB. Taxe relativ mari ar supress (suprima?) bulele imobiliare, bulele de actiuni, etc.

Iar in ani de criza guvernul trebuie sa cheltuie mai mult decat incaseaza, stimuland astfel economia. Problema e ca majoritatea guvernelor nu au surplus la buget in ani de boom. De exemplu SUA in foarte putini ani a avut surplus in ultimele 4 decenii, si cum a fost un au sau doi de surplus, hop si Reagan sau Bush cel Mic sa taie taxele pentru oamenii cei mai bogati (de ajunge sa ii fie jena lui Bill Gates si Warren Buffet ca platesc doar 16% taxe), afundand si mai adanc guvernul SUA in datorii.

Revenind la Europa, da, taxele ar trebui mentinute la nivel scazut pana dupa iesirea din criza. De abia dupa iesirea din criza trebuie platite datoriile. Asta bineinteles daca nu sar dobanzile la nivel camataresc (ceea ce poate fi si meritat de tari riscante precum Romania, nu pot pretinde dobanzi asa mici ca SUA).

Referitor la sutele de limbi din India–presupun ca in India sunt 3 factori care lipsesc in UE:

1) toti oamenii educati stiu engleza, si in multe zone de boom economic (gen Bangalore) echipele de programare vorbesc engleza chiar ei intre ei (in sudul Indiei urasc limba Hindi, mai degraba ar avea engleza ca limba oficiala daca ar fi dupa ei)

2) India are totusi o integrare fiscala mai mare decat UE, si daca se va ajunge vreodata la vremuri de criza si statele sarace sa nu mai faca incasari suficiente la buget, nu inseamna ca se inchid scolile sau se taie pensiile cu 20%, ci presupun ca guvernul central le-ar suplini bugetele statelor.

3) India nu a mai fost in recesiune economica de peste 20 de ani, deci nici nu s-a testat bine cum ar face fata unui astfel de stres (inca au o bula imobiliara in curs de umflare, cum era in Romania circa 2007).

>Taxe relativ mari ar supress (suprima?) bulele imobiliare, bulele de actiuni, etc.

Asta poate in teorie – in practica insa nici macar nivelul suedez de taxare nu a impedicat formarea unei "bule a creditului" – si ulterior colapsul acesteia la inceputul anilor '90.

Acuma … se poate argumenta ca respectivele state totusi nu au taxat suficient activitatile cu "potential de umflare", ca au mai existat gauri si portite in lege s.a.m.d. – dar ca valoare practica se poate retine ca e virtual imposibil sa se transpuna "programul ideatic de inspiratie keynesiana" in aplicare, cit de frumos si calculat ar parea.

@MIA

Deci tarile cu taxe mari si bugete echilibrate precum Germania, Suedia si Danemarca au avut la fel de mari bule imobiliare ca tarile cu taxe f. mici (si bugete in deficit), precum SUA, Romania, Irlanda ?

Dimpotriva, eu vad o corelatie foarte stransa intre reducerea taxelor si bule. Se vede clar–cum a redus Reagan taxele pe capital gains, s-a facut o bula pe Wall Street urmata de un crash, la fel si cu dereglementarea facuta de Clinton si Congresul Republican in 1998, la fel si cu taierile de taxe ale lui Bush cel Mic in 2003, in fiecare caz au rezultat intr-o bula de cativa ani, urmata de un crash. In Romania cred ca bula a fost cauzata mai mult de capsunari fraieri si de speculanti, dar si reducerile de taxe (de ajunsese Romania sa se laude ca are impozitare mai mica decat SUA) cred ca au fost un factor. Poate ca o concluzie e pripita cu doar vreo 10 data points, daca cineva are vreun link la un studiu ar putea sa il posteze.

Da, problema cu programul keynesian este ca nu e urmat cum trebuie aproape nicaieri–nu prea sunt tari democratice care sa stranga bani albi pentru zile negre, decat poate Norvegia si Canada, care au mult petrol, si populatie suficient de matura si disciplinata incat sa isi dea seama ca trebuie pusi deoparte banii rezultati din exploatarea resurselor naturale neregenerabile.

>Deci tarile cu taxe mari si bugete echilibrate precum Germania, Suedia si Danemarca au avut la fel de mari bule imobiliare ca tarile cu taxe f. mici (si bugete in deficit), precum SUA, Romania, Irlanda ?

Termenul de "la fel de mari" poate fi discutat fireste – dar da si Germania si Suedia si Danemarca au avut bule imobiliare extrem de mari ( de fapt in Danemarca inca bula nu s-a spart ).

De fapt ma si mira ca cineva poate pune la modul serios aceasta intrebare !!

Sincer acuma – chiar habar nu ai sau e deja o parte a "dogmei" ( democrate americane/anti-republicana cum o mai fi ) sa pui asemenea intrebare ???

Aici mai e si aspectul legat de noroc datorita succesiunii in timp : Germania a avut bula imobiliara proprie prin 2000-2001 ( dupa ce s-a incheiat perioada de euforie fiscala cu reunificarea Estului etc – si cind o gramada de romanasi mergeau la lucru in constructii in Germania … care probabil ulterior s-au mutat in Spania si Italia ) si de-aia a avut/are acuma norocul urias ca atunci cind ailalti au intrat in criza ea deja invatase lectiile si trecuse de faza asta.

>Da, problema cu programul keynesian este ca nu e urmat cum trebuie aproape nicaieri–nu prea sunt tari democratice care sa stranga bani albi pentru zile negre, decat poate Norvegia si Canada{…}

Bun ca macar aici am lamurit-o si am ajuns la un acord. Din punctul asta de vedere eu unul zic ca putem pune semnul egal intre ce e "mai usor de aplicat in practica" : fie reducerea nominala a salariilor/veniturilor fie recuperarea deficitelor din anii de criza in cei de expansiune economica. 🙂

Mai trebuie eventual si unul ca si Krugman sa afle asta ca el tot o tine una si buna doar despre prima – ca aia nu-i convine "ideologic". :p

Cit despre Canada nu stiu mare lucru – dar Norvegia se comporta/s-a comportat si ea cvasi-iresponsabil in ciuda faptului ca extrage petrol la greu … 🙁

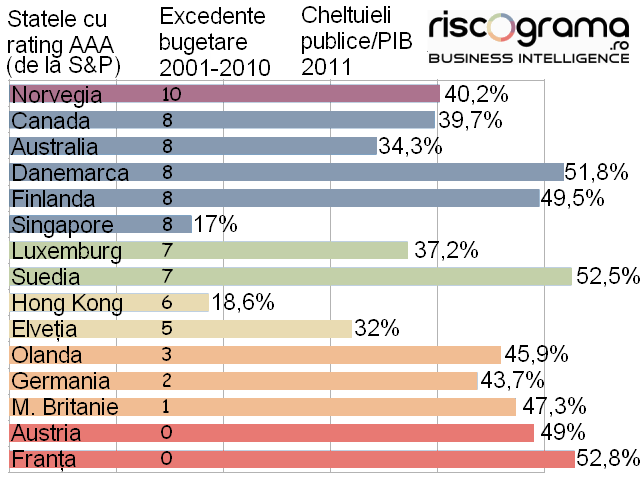

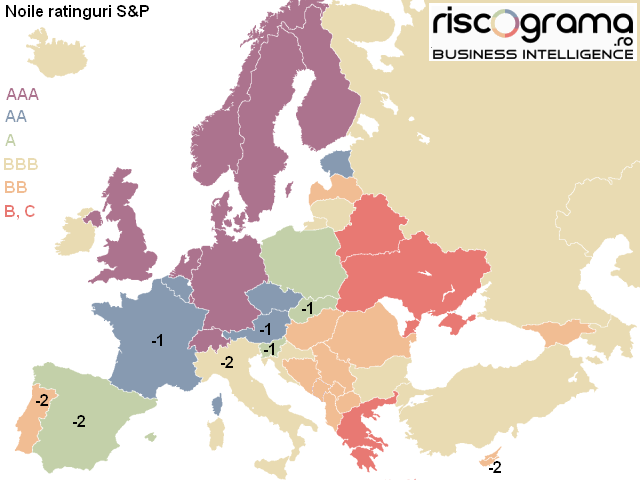

Franţa, Austria, Olanda sunt tot PIGS? Ce surpriză! Urmează Germania…

Cine-şi va mai pierde ratingul AAA?

Boala datoriilor suverane a cuprins, în ultimele zile, şi o bună parte dintre ţările „sănătoase” ale zonei euro. Dobânzile pentru ţări ca Franţa, Austria sau Olanda, cu rating triplu-A, au crescut în termeni absoluţi şi s-au îndepărtat de dobânda pentru Germania, considerată deocamdată reper de stabilitate.

Este de mirare că aceste ţări sunt penalizate? Da, este de mirare, dar numai pentru că se întâmplă atât de târziu.

Franţa şi Austria n-au avut nici măcar un singur an cu excedent bugetar în ultimul deceniu. Au datorii publice de 80% respectiv 70% din PIB, mai mult de exemplu decât Spania, cu doar 60%. Germania are cea mai mare datorie publică dintre toate statele notate cu triplu-A – 83%, şi opt deficite în zece ani. Olanda stă doar puţin mai bine, cu şapte deficite şi 63% datorie. Singura din zona euro care pare să fi respectat regula echilibrelor pe termen lung este Finlanda.

Singura diferenţă este dobânda. Toate statele care cheltuie mai mult decât încasează sunt obligate să stea cu mâna întinsă după banii altora. Când banii sunt prea mulţi, dobânda scade. Când banii devin puţini, mâna rămâne goală. Statele sunt forţate să ofere o dobândă mai mare şi, dacă tot nu se oferă nimeni voluntar să le împrumute, strigă că sunt atacate de speculatori.

Realitatea simplă şi dură este că s-au cam terminat banii. Puţinii investitori care mai sunt dispuşi să dea cu împrumut statelor le preferă pe cele câteva foarte disciplinate. Iar problema zonei euro este că a convins prea puţine dintre ele să i se alăture.

Personal cred ca in realitatea simpla niciodata nu au fost atit de multi bani in circulatie . 🙂

Ca efect , a fost copilaresc sa se creada ca se pot mentine politic dobinzi scazute , inflatie scazuta si ca urmare continuarea politicilor cu deficite bugetare ridicate .

Banii trebuie sa faca profit . Cu atit mai mult cu cit miile de miliarde injectate in sistem de FED , BCE ,s.a.m.d. nu au ajuns la omul de pe strada. Se afla bine mersi pe burse in mana bancilor , hedge fund, etc . Ca urmare musai sa faca profit cit mai ridicat . Cu un an in urma , italienii plateau 2, ceva % dobinda la titlurile cu scadenta un an . Ieri , la ultima vinzare de titluri pe un an , dobinda a juns la 6, ceva % . Asta inseamna profit ridicat pentru cumparatori . Care sint tot banci ca nu merge Ionescu sau Popescu sa cumpere titluri de stat de la ministerele de resort . 🙂

Dobinzile ridicate sint cele care ameninta stabilitatea bugetelor cu complicitatea bancilor care fac meseria lor . Salvate pe banii contribuabilor , fac profit pentru actionisti . 🙂

Oricum , imposibil de gindit un sistem in care imprumuturile pot continua la infinit bazate pe tiparire non stop de hartie numita ban.

PS . Dar masa aia enorma de produse derivate unde este ? Cumva nu prea asigura profit si atunci se speculeaza pe orice ce se mai poate specula ? Respectiv materii prime , produse agricole , energie si datorii de stat ?

@Ștefan A.

Hârtie e multă, bani – aproape deloc. "Bani" înseamnă că cineva a muncit, s-a abţinut să consume şi pretinde să fie răsplătit pentru asta. Hârtia nu foloseşte la nimic… deocamdată 😀

hartia tot ar fi ceva valoros … dar ce te faci cu zerourile din banca ?

@Atotnestiutorul

Zerourile din bancă pot fi şi bani, şi hârtie. Da, e rău că s-au amestecat.

Si eu sunt de parere ca se va inrautati criza. Si nu doar criza datoriilor publice.

Dar as tine cont si de altceva, nu daor de cat de mare este datoria publica si de cat de mare este deficitul bugetar. As tine cont si de balanta comerciala, de exemplu.

Cum este cazul Romaniei, cu o datorie publica mica. Dar asta nu inseamna ca nu avem probleme. Caci avem si o datorie privata…si destul de mare. Iar la comertul exterior…suntem an de an deficitari…

Articolul dvs. este corect, dar inexact. Criza datoriilor suverane loveste s-ar parea elevii fruntasi la gramada cu elevii corigenti. Irlanda era un exemplu inainte de criza, cu excedente constante. S-a prabusit in flacari. Spania era pe plus, dar avea cea mai mare bula imobiliara din Europa, alimentata cu banii nemtilor. S-a prabusit urland. Italia are si acum excedent bugetar primar (inainte de achitarea ratelor la datoriile vechi si a dobanzilor) si iata ca in acest moment Roma arde. In acelasi timp Marea Britanie, cu o economie care produce masiv hartii (sectorul financiar este 30% din PIB) se imprumuta acum la dobanzi atat de mici incat egaleaza dobanzile pe care le platea Marea Britanie in secolul al 19-lea, cad producea singura 25% din PNB-ul umanitatii. Economia este stiinta lui "bagi pe aici si iese pe dincolo", economiile lui X sunt cheltuielile lui Y, daca toata lumea economiseste luni, nu mai cheltuieste nimeni marti si dam faliment miercuri. Cea mai mare problema a momentului in opinia mea este ca economia si politica merg mana in mana {de ex. statul asistential, ca si aparitia clasei de mijloc au fost decizii politice, nu le-a adus mana invizibila) iar in acest moment Europa este condusa de obosenii. Charles de Gaulle avea 2 metri. Sharcoczy acesta, sau cum se scrie are un metru douazeci si este de fapt din Europa de Est, unii zic ca este maghiar de-al nostru. De unde sa stie piticul de Merovingieni sau de Danton sau Rousseau? Italia a fost condusa 17 ani de un circar de mana a 17-a, care este ocupat in principal cu gasirea femeile mai mult sau mai putin usoare si cu evitarea puscariei. In Anglia conduce o clona SH a lui Margaret Thacer. Cat despre doamna profesoara Merkel, nu-i contesta nimeni daruinta si bunele intentii. Dar Angela nu este Adenauer, nici macar pe sfert. Europa este o cea mai mare economie a lumii, cu o cantitate de avutie adunata care depaseste de milioane de ori imperiile din vechime. Dar este incredibil de prost condusa. Si din acest punct aveti dreptate: da, este de mirare ca tarile Europei sunt penalizate, dar numai pentru ca se intampla atat de tarziu. Multumesc pentru atentie, articolul dvs. este foarte interesant.

ma intrebam cum reuseste o banca de exemplu atunci cand se face transfer de la o alta sa-i dea unui depunator intr-un cont de economie banii inapoi cand e vorba de sume mari: sa zicem peste 100.000 lei/eur

el vine la banca deponenta cu numerar….la scadenta constata ca exista anumite comisioane ce nu-i permite sa-i scoata tot numerar (caci asa e nevoia lui) si-i transfera la o alta ptr costuri mai mici.

asa sunt majoritatea clientilor bancii la asemenea valori.

la fel si firmele….umbla cu file CEC, BO dar foarte rar cu cash.

numerarul e o intrare…si transferul o iesire.

si m-am intrebat mereu cum o banca sau toate bancile reusesc sa faca fata fara a se vedea circuland numerarul. si asta se intampla de multi ani.

@LD

"Realitatea simplă şi dură este că s-au cam terminat banii. Puţinii investitori care mai sunt dispuşi să dea cu împrumut statelor le preferă pe cele câteva foarte disciplinate."

Deci inseamna ca SUA e vazuta ca cea mai disciplinata, pentru ca obligatiunile guvernului federal au dobanzi (atat pe termen scurt cat si pe termen lung) la minime istorice? Probabil ca e cazul de relativ mai disciplinat, si nu disciplinat in mod absolut. Si cum am mai scris anterior, un risc de o usoara inflatie e mult mai usor de inghitit de investitori decat un risc de default ori de dezmembrare a zonei euro.

Se pare ca la nivel global automatizarea duce la o criza de supra-productie; aceasta criza nu ar fi asa rea daca banii ar continua sa circule, dar bogatia este din ce in ce mai concentrata, si pe masura ce circulatia banilor incetineste, economia globala va intra intr-o depresie prelungita. In anii 30 macar era progres tehnologic care ducea la crestere economica reala, acum progresul tehnologic e mai greu de monetizat.

Urmeaza decenii tulburi pentru economia intregului glob, de energie din ce in ce mai scumpa, resource depletion (cupru si alte metale neferoase vor fi din ce in ce mai greu de exploatat), plus probleme cauzate de suprapopulatie (scumpirea la nivel global graului, orezului etc). Avansele tehnologice in secolul 21 nu vor mai duce la cresteri dramatice de productivitate cum a fost in secolul 20, dar totul nu e neaparat pierdut. Recomand aceasta carte; eu sunt de partea lui Tyler Cowen aici, este un economist libertarian, de varietate neticnita:

http://marginalrevolution.com/marginalrevolution/… http://www.amazon.com/Great-Stagnation-Low-Hangin…

>Irlanda era un exemplu inainte de criza, cu excedente constante. S-a prabusit in flacari.

Irlanda e un exemplu tipic de prostie politicianista la patrat, la cub … la cit vreti !

Tara aia ajuns de la o situatie relativ decenta ( chiar bunicica comparativ cu altele ) la dezastru aproape complet printr-o miscare din pix – cea prin care s-au preluat arieratele bancilor private la bugetul de stat ( chiar daca doar partial dar volumul tot e urias ). 🙁

@octaa

Balanţa comercială este dezechilibrată doar cât timp există finanţare

@Mihaela Jackson

Da, Spania a avut şapte ani cu deficit, adică mai puţini decât Germania

Irlanda a avut doar patru, însă cel mai recent a fost de peste 30%! (salvarea băncilor)

@Radu

"Deci inseamna ca SUA e vazuta ca cea mai disciplinata, pentru ca obligatiunile guvernului federal au dobanzi (atat pe termen scurt cat si pe termen lung) la minime istorice?"

Deci vorbim de ţări cu rating triplu-A, da? 😛

@MIA

Dezastru complet însemnând că au căzut de pe locul trei pe cinci (sau cam aşa) în topul bunăstării europene 🙂

>Dezastru complet însemnând că au căzut de pe locul trei pe cinci (sau cam aşa) în topul bunăstării europene

Ahhh … acesta e un aspect extrem de important pe care ma bucur ca l-ai adus in discutie : e doar o perceptie gresita a mea sau, cel putin pina la momentul de fata, inca nu exista o corelatie extrem de clara/directa intre modul "catastrofic" in care sunt prezentatate situatiile tarilor PIIGS ( si care or mai fi ) din punct de vedere al costurilor de refinantare, costurile bonurilor de tezaur emise etc. si nivelul de trai al cetateanului obisnuit ? 🙂

Finalmente se poate zice ca asta conteaza si na … ar fi de estimat daca genul asta de "transfer" se va simti si, daca da, cind anume ? La 1 dupa adoptarea masurilor de austeritate ? Dupa 2-3 ani ?

@LD

Nu este o corelatie stransa intre dobanzi si rating–de exemplu toate tarile cu rating AAA platesc dobanzi mai mari decat SUA, cu rating doar AA. Si la randul ei, SUA plateste dobanzi mai mari decat Japonia, cu rating mai prost cu vreo 4 nivele parca (nu retin exact, dar era semnificant mai prost).

La ce mai este adus ratingul in discutie? Dupa ce au facut-o balta dand rating de AAA gunoaielor ipotecare acum 4-5 ani, ce credibilitate mai au agentiile de rating? Parca capitalistii idolatrizau sfanta mana invizibila, care prin dobanzile cerute pune Japonia pe primul loc, apoi SUA, apoi tarile europene (in special UK si Germania). Si ultimele zile in care "bond vigilantes" au lovit Franta, Olanda, etc, au facut exact opusul cu SUA (cer dobanzi din ce in ce mai _mici_ ).

Asta pare a fi un lucru bun, dar de fapt dobanzile reale (nu nominale) sunt _negative_ in SUA, vezi

http://uneasymoney.com/2011/11/14/some-unpleasant…

the Fisher equation which relates the nominal rate of interest to the real (inflation-adjusted) interest rate and to expected inflation conveys critical information about the future course of asset prices and the economy when the expected rate of deflation comes close to or exceeds the real rate of interest. When that happens, the expected return to holding cash is greater than the expected rate of return on real capital, inducing those holding real capital to try to liquidate their holdings in exchange for cash. The result is a crash in asset prices, such as we had in 2008 and early 2009, when expected inflation was either negative or very close to zero, and the expected return on real capital was negative. Ever since, expected inflation has been low, usually less than 2%, and the expected return on real capital has been in the neighborhood of zero or even negative. With the expected return on real capital so low, people (i.e., households and businesses) are reluctant to spend to acquire assets (either consumer durables or new plant and equipment), preferring to stay liquid while trying to reduce, or at least not add to, their indebtedness.

According to this way of thinking about the economy, a recovery can occur either because holding cash becomes less attractive or because holding real assets more attractive. Holding cash becomes less attractive if expected inflation rises; holding assets becomes more attractive if the expected cash flows associated with those real assets increase (either because expected demand is rising or because the productivity of capital is rising).

@MIA

"inca nu exista o corelatie extrem de clara/directa intre modul “catastrofic” in care sunt prezentatate situatiile tarilor PIIGS ( si care or mai fi ) din punct de vedere al costurilor de refinantare, costurile bonurilor de tezaur emise etc. si nivelul de trai al cetateanului obisnuit ?"

Unde n-au crescut impozitele – Grecia, România, Ungaria – sunt afectaţi cel mult cetăţenii bugetari.

@LD

"Nu este o corelatie stransa intre dobanzi si rating"

Exact, nu există şi nu e cazul să existe. Cine chiar merită triplu-A nu prea se împrumută, aşa că nu există lichiditate destulă.

"Dupa ce au facut-o balta dand rating de AAA gunoaielor ipotecare acum 4-5 ani, ce credibilitate mai au agentiile de rating?"

Una cu atât mai mare atunci când, totuşi, retrogradează pe cineva 😉

"cer dobanzi din ce in ce mai _mici_ "

Exact aşa se bucurau şi franţujii până de curând :))

>Exact aşa se bucurau şi franţujii până de curând

Da – probabil cea mai buna pozitie de adoptat e cea de asteptare : daca furia atacului speculativ atinge si SUA in 2-3 luni ( personal as zice ca e cel mai probabil sa se intimple ) fie si numai in ceea ce priveste cele 30%-35% din datorie detinuta de non-americani … 😉

>{…}sunt afectaţi cel mult cetăţenii bugetari.

In prima faza acesta e clar efectul ( principal ) – insa ulterior din diverse motive efectele vor fi resimtite de economie in ansamblu ( consum mai mic, cerere in scadere s.a.m.d. ). Daca vor fi resimtite … la asta ma refeream

Apropo de dolar si euro – am sa reproduc mesajul unui cetatean american pescuit de pe undeva ( incepusem eu un raspuns mai elaborat dar e mai comod asa 🙂 ) :

>It's very strange that the central agenda behind the euro – creating a new reserve currency to compete with the petrodollar – goes unmentioned in the U.S. press.

Recall when Saddam Hussein exchanged all his dollars for euros around 2000-2001? This move was ridiculed by economists, until the euro rose 30% against the dollar. Soon after, the U.S. was bent on invading Iraq.

Recall when Iran was pushing hard to create a trading center for oil and gas in the Middle East that would have accepted euros instead of dollars in exchange for oil? Soon after, Iran was declared a "nuclear threat" and sanctions were implemented.

This is all petrodollar politics, aimed at protecting the status of the dollar as the global reserve currency, that central banks in various countries have to keep a stock of in order to participate in the global economy.

Why is this a taboo subject for the U.S. press? Is there something about the petrodollar recycling system, the close ties to the Saudis and others (set up initially during the Nixon-Kissinger-Ford-Rockefeller era in the 1970s) that is unmentionable?

Ei MIA, tu incet, incet devii capitalist. Se pare ca inveti joaca, ba chiar iti place..

🙂

@MIA

Scaderea valorii dolarului fata de euro intr-adevar s-a intamplat in timpul mandatului lui Bush–in 2000 USD era mai tare decat EUR, si retin ca in vara lui 2008 ajunsese cursul EUR/USD la 1.60. De atunci insa USD si-a revenit, si a recuperat jumate din terenul pierdut (fata de EUR si GBP cel putin, daca nu fata de CHF).

Exportatorii din SUA isi doresc un dolar cat mai slab, ca sa fie mai competivi (Boeing de exemplu vinde mai usor avioane decat Airbus cu cat USD e mai slab), sau mai profitabili (Microsoft e profitabil oricum, dar cu cat e USD mai slab cu atat mai mult profit are din vanzarile in afara SUA). Si producatorii interni vor o moneda slaba, pentru a se proteja macar un pic fata de importurile din China–de aceea Congresul (si toti candidatii republicani pentru presedintie, pentru cine urmeaza dezbaterile pentru nominatie) tot fac gargara ca yuan-ul ar trebui sa se aprecieze.

Mie personal, pentru ca pana acum am calatorit in Romania in fiecare an, mi-ar fi prins mai bine un dolar mai tare. Dar mai patriotic ar fi sa imi doresc un dolar slab, sa fie mai putin somaj in SUA. Si daca asta inseamna ca imi voi permite mai rar sa imi fac vacante in Romania, atunci imi voi petrece vacantele mai mult in SUA, si este iarasi bine pentru economia SUA. Prin devalorizare (si masuri stimulative) au iesit majoritatea economiilor din Marea Depresie, la fel o sa iasa si din Depresia de acum. Ar mai fi si alternativa de http://en.wikipedia.org/wiki/Internal_devaluation dar asta se lasa cu greve si proteste si guverne cazute (vezi Grecia), asa ca e mai buna totusi devaluarea externa.

@Radu

Bravo, ai înţeles cum funcţionează socialismul monetar "de dreapta". Pentru ca românii să poată cumpăra mai multe Boeinguri (şi prin urmare Boeing să vândă mai mult), altcineva trebuie să zboare mai puţin şi, în general, să-şi reducă standardul de viaţă.

În locul Boeing, aş fi mândru de aşa patrioţi 😛

Lectie gratuita de economie internationala:

http://www.economicshelp.org/dictionary/c/competi…

Daca pana si elvetienii au ajuns sa faca eforturi sa isi devalorizeze francul, este ceva de capul acestei politici. Plus ca standardul de aur a fost abandonat cu bun motiv in anii 30:

http://econ.economicshelp.org/2009/02/gold-standa…

Da, e patriotic sa sustii politici care sa scada rata somajului. Somajul prelungit duce la mai multe efecte nocive decat devaluarea competitiva. Personal nu mi-a convenit cand politica lui Bush cel Mic a taiat mult valoarea dolarului, dar in retrospect este unul dintre putinele lucruri pentru care il apreciez.

@Radu

„pana si elvetienii au ajuns sa faca eforturi sa isi devalorizeze francul”

Nu toţi elveţienii, doar ăia care au grupuri de lobby 🙂

„Da, e patriotic sa sustii politici care sa scada rata somajului”

Poţi să plăteşti un şomer să sape un şanţ şi pe altul să îl astupe. Fără să-i mai forţezi să facă asta pe cei care au „altă” optică despre economie.

Temă pentru acasă: care sunt efectele divergente ale devalorizării într-o economie din vârful lanţului trofic, care nu prea are ce să mai cumpere, faţă de una emergentă şi aflată în penurie de capital? 😀

personal, cred ca aceasta criza a datoriilor suverane se va fi incheiat odata cu fiscalizarea unica europeana;

pana atunci, bau-bau-ul trebuie aratat, inventat, hipertrofiat si personalizat fiecarii tari pana cand populatiile ingrozite de atatea perspective apocaliptice sa accepte solutiile impuse (oricare ar fi ele).

intre timp, euro trebuie sa invete lectia ca dolarul este moneda de economisire si comert (FMI, BM, Agentiile de Rating, petrodolarii :), toate conlucreaza la asta)

un antevorbitor a spus ceva de Iran – s-ar putea sa fie o nuca prea tare chiar si pentru americani; oricum, cred ca un razboi in zona este pregatit de mult, indiferent daca vrem sau nu.

>oricum, cred ca un razboi in zona este pregatit de mult, indiferent daca vrem sau nu.

Normal ca e pregatit – doar planul de a pune pietre pe sine americanilor a inceput odata cu 11 septembrie si … mai ca a reusit. Un atac asupra Iranului risca sa fie bomboana de pe coliva sau na … ultima trasatura a unui plan elaborat cu grija de multisor … 😉

@MIA

Americanii nu vor razboi cu Iranul. Ehud Olmert i-a cerut lui Bush cel Mic 3 lucruri acum 3 ani, sa ajute Israelul in bombardarea Iranului (dupa alegerile din 2008, in intervalul de aproape 3 luni pana la inaugurarea lui Obama):

– sa le dea voie sa zboare peste Irak

– sa ii suporte cu realimentarea avioanelor de lupta

– se le dea bombe "bunker buster"

Bush, spre lauda lui, a refuzat, nevrand sa inceapa un razboi. Si cu toata gargara care o face din nou Israelul, Obama ii va refuza din nou. Un mare demnitar israelian a declarat anonim ca Israelul va bombada oricum, "better to ask forgiveness than to ask permission (and be refused)", dar nu cred ca ii vor forta mana lui Obama.

BAIETI SI FETE PROASTE; PETRODOLAR ! acesta e valoare dolarului si n-are nimica in comun cu euro. PETRODOLARU E IN EXISTENTA DE 200 DE ANI si motivul pentru care el este tinut jos este ca STATELE UNITE SA VANDA produsele ieftine pe tot globul ! voi aveti o problema in europa ; EUFORIA EUROIULUI ! si dupa cum vedeti acesta va duce la marginea prapastiei . tiparnita de bani este la bruxelles si acolo se tiparesc banii pentru pierderile masive ale GRECIEI, ITALIEI , SPANIEI, PORTUGALIEI, IRLANDEI. DEZINTEGRAREA EUROPEI VINE INCET SI SIGUR. intrebarea daca europa e pe cale de prabusire va las voua sa ganditi

skely, unde Europa se prabuseste? 😀

Cade asa in neant sau cum? E cam absurd sa spui ca se dezintegreaza ceva, cat timp acel ceva era deja "o himera". 😛

>Americanii nu vor razboi cu Iranul.{…}

Sunt convins ca e asa ( OK – tembeli infierbintati exista peste tot dar sunt minoritari si in SUA ).

Insa la fel de convins sunt ca exista cel putin o alta mare putere aspiranta la statutul de super-putere globala care doreste/planifica sa-i mai tirasca pe americani intr-un razboi … de preferinta unul de uzura precum cele deja "experimentate" in ultimul deceniu. 😉

Surpriza, supriza, Germania deja a urmat:

http://www.theatlantic.com/business/archive/2011/… http://www.ft.com/intl/cms/s/0/78994200-15c2-11e1…

Dobanzile sunt inca mici pentru nemti–1.98% (dar totusi mai mult decat plateste SUA pe 10 ani, vezi http://finance.yahoo.com/q?s=%5ETNX ). E prea devreme de folosit termenul "kaput", dar nu este un semn bun pentru viitorul eurozonei cand Germania plateste dobanzi mai mari decat SUA.

sunt curios ce concluzie iese daca se analizeaza evolutia dobanzilor pe 10 ani ale obligatiunilor germane (si unde sunt aceste date)

evolutia dobanzilor pe 10 ani ale obligatiunilor SUA imi arata urmatoarele ( uitandu-ma pe graficul din http://finance.yahoo.com/echarts?s=%5ETNX+Interac… ):

– Acum 4-5 ani, cand economia era in plin elan speculativ (era sa scriu muncitoresc), dobanzile erau aproape 5%, ca numai mosii isi parcau banii in obligatiuni (tinerii ca mine isi puneau toate fondurile de pensionare private in actiuni, si cei mai aventurosi decat mine investeau in fonduri de imobiliare; din cauza ca putini vroiau sa cumpere obligatiuni SUA, dobanda de echilibru era mare)

– Cand a inceput sa fasaie bula in toamna lui 2007 au scazut la 4% (incepusera unii sa isi parcheze deja banii in obligatiuni SUA)

– Cand era cat pe ce sa pice in prapastie acum 3 ani a scazut 2-3 luni la 2.5%, dar in 2009 cand s-a sperat ca a trecut primejdia, si-a revenit la echilibrul de aproape 3.5%

– Cand a inceput criza cu Grecia, iar au fugit banii in SUA in vara lui 2010, si au deprimat dobanzile acolo, dar apoi cand s-a parut ca s-a aplanat, dobanzile au revenit spre pozitia de echilibru.

– In final, in ultimele 3 luni de cand eurozona sta sa crape, dobanzile in SUA sunt la minime istorice (nu au mai fost nicicand sub 2%). Asta e doar un semnal relativ din partea pietei (ca SUA e mai putin riscanta decat eurozona), nu un semnal ca SUA ar fi sigura in mod absolut.

Nu stiu cat de mare e factorul China, dar nu cred ca e determinant. In ultimul timp am auzit ca isi lichideaza obligatiunile SUA pe termen lung (10 ani) si cumpara in locul lor obligatiuni pe termen scurt, chiar daca dobanzile sunt aproape nule. Bancile mari fac exact invers decat china–imprumuta bani de la FED cu dobanda aproape nula, si cumpara obligatini pe termen lung (10 ani) din care pot face 2% dobanda. Cred ca acesti doi factori se neutralizeaza, si au un efect net aproape nul asupra dobanzilor pe 10 ani. Plus ca orice interventie asupra dobanzii sau cursului valutar este fragila–speculanti precum Soros imediat ar contracara o interventie a statului, cum a spart Bank of England acum vreo 20 de ani, daca retin bine.

Deci cat privesc dobanzile in SUA pe 10 ani, se pare ca chiar sunt determinate de "mana invizibila". Despre Germania nu ma pot pronunta, dar sunt curios.

@Radu

http://www.bloomberg.com/quote/GDBR10:IND/chart

Dobânzile sunt date în principal de dobânda de politică monetară (respectiv Libor). Relevante sunt cel mult spreadurile. Iar ele spun o poveste puţin diferită.

http://www.bloomberg.com/quote/USSP10:IND/chart

"Nu stiu cat de mare e factorul China, dar nu cred ca e determinant. In ultimul timp am auzit ca isi lichideaza obligatiunile SUA pe termen lung (10 ani) si cumpara in locul lor obligatiuni pe termen scurt, chiar daca dobanzile sunt aproape nule"

Oare de ce? Crezi că îşi strâng bagajele lângă uşă?

"Bancile mari fac exact invers decat china–imprumuta bani de la FED cu dobanda aproape nula, si cumpara obligatini pe termen lung (10 ani) din care pot face 2% dobanda"

Asta face deja însuşi Fed. Ca să nu mă acuzi iar de teoria conspiraţiei, dă tu pe google "operation twist".

Citeam pe undeva că creşterea complexităţii unui sistem, până la un anumit punct, ESTE BENEFICĂ! Dar după aceea orice majorare a complexităţii acelui sistem îi măreşte de fapt ineficienţa. Cred că sistemul financiar mondial a ajuns la o astfel de complexitate încât prea puţini îl mai înţeleg; de fapt se pare că a fost făcut pentru a ascunde de ochii fraierilor furturile celor şmecheri. Cred că limbajul lumii financiare a căpătat în ultima vreme o suită de cuvinte care nici nu exixtau acum 20 de ani. Acum Europa, dar şi lumea începe să plătească !

P.S. Parcă trăim într-o lume plină de acronime: AAA, BB+, EFSF, ………………………………………….

"Salvarea" euro este imposibila. Nimeni nu poate "salva" un fals.

cred ca nu numai euro trebuie inclus la categoria "fals" … chinezii tocmai se ocupa de subminarea dolarului

Chiar nu inteleg de ce nu se foloseste aurul etalon? Aurul si argintul? De ce?

Cumva ca aurul si argintul nu pot avea inflatie?

Statul vrea sa fie hartii ca sa poata face inflatie dupa bunul plac. Asta e. Cu alte cuvinte sa ne fure si noi sa acceptam. Atunci de ce sa nu devenim hoti si noi si sa ripostam???

Dar de ce nu scrieti nimic despre faptul ca Italia a interzis platile in numerar peste 1000 de euro. Si vor scadea plafonul la 300. In Suedia si Olanda deja supermarketurile opereaza exclusiv cu bani electronici. Adica nu ca lumea ar vrea asa. Daca te duci cu cash nu poti cumpara. Cica e o procedura experimentala. Si apoi? Apoi scoaterea cashului. Totul in numele securitatii. Statul devine un fel de stapani de sclavi in felul asta. Pai voi realizati ce se intampla in caz de catastrofa? Sa spunem ca soarele trage o basina si nu mai avem electricitate o perioada de timp. Pai ce faci atunci? Si sunt multe cazuri cand ramai fara curent. Ce faci?

Pana acum eram sceptic dar acum mi-e clar. Ei vor sa duca populatia la acel implant. E cum spun credinciosii. E imposibil sa existe o coincidenta cu profetiile de care ne vorbesc crestinii. E imposibil.

Eu cred ca downgradarea asta este inca un pas spre uniunea fiscala europeana .

amunitie wiki (in general, nu despre problemele financiare euro pt. care e mai potrivit http://en.wikipedia.org/wiki/Optimum_currency_are… ):

Fondul asta EFSF , va fi inlocuit de noul fond european Efs . Daca tin bine minte . Si atunci , din lipsa de investitori straini BCE va primii "indicatii pretioase" sa tipareasca , sa tipareasca , pina zic guvernele stop . In ultima istanta tot banca centrala va fi finantiatorul direct a datoriilor suverane . Modelul USA & FED.

Nemtii vor fi de acord chiar daca acum bat din gura impotriva tiparirii .

PS . Dolarul e in aceiasi situatie ca euro . Diferenta ca agentiile de rating sint americane nu europene . Fiecare incearca sa trage plapuma pe partea lui .

Muntenegru nu cred ca are AAA. Ar fi chiar de ras. Cred ca are BB. E probabil o greseala pe grafic

Dar Moldova nu are rating?

ionut

de ce e euro un fals?

@sceptic e foarte posibil sa nu intelegi, no offense. Ironia este ca aceasta criza se intampla tocmai pentru ca sistemul EMU se comporta foarte aproape de vechiul standard al aurului. Statele din zona euro au renuntat la suveranitatea asupra monedei odata cu trecerea la Euro si se finanteaza intr-o moneda pe care o controleaza altcineva, BCE (sau Germania, daca vrei, prin influenta pe care o are). La fel s-a intamplat si intre razboaie cand statele europene aveau datorii raportate la aur (chiar Republica de la Weimar este un exemplu). Ironia este ca ei se imprumuta pe piata libera pentru niste bani pe care ii poate vira BCE printr-o apasare de buton. Mai multe aici: http://pragcap.com/mmt-the-euro-the-greatest-pred…. De aceea US si UK sunt in cu totul alta situatie, pentru ca ei pot oricand "tipari" bani pentru a isi acoperi deficitul – contrar mass-media si politicienilor din ambele partide, US nu o sa dea niciodata faliment in dolari. Ideea este ca sistemele monetare moderne opereaza intr-o cu totul alta paradigma decat cele bazate pe standardul aurului http://pragcap.com/our-leaders-still-dont-get-it. E contraintuitiv, dar daca vrei sa citesti si mai mult gasesti cateva articole aici http://pragcap.com/2011-the-best-of-pragmatic-cap…. Spor!

Infractorii din toate timpurile si locurile au incercat sa aibe un limbaj propriu care sa nu fie inteles de victime si politisti indiferent cum se numeau acestia.La fel procedeaza si infractorii cu gulere albe care au initiat si dezvoltat limbajul economic-bursier-bancar actual.I-au dat si o nota stiitificitate care sa le permita sa se simta superiori,dar esenta este trista ,jalnica chiar fiecare termen ascunzand o ciordeala sistematica de cea mai joasa speta.

Aproape sigur se verifica si unge masina de tiparit de pornit va pornii in maxim 3 luni.

Euro este la fel de real ca si dolarul cu exceptia faptului ca impotriva dolarului dupa cum zic gurile rele s-ar fi pus de o coalitie,China,Rusia,Iran,Corea de Nord,Japonia de la Craciun sper ca nu am scapat nici una.Daca mai intra si India si Brazilia vom vedea un dolar folosit doar in SUA cu alte pretentii si dimensiuni.

Euro,s-ar putea tocmai datorita coalitiei amintite sa scada putin si pentru putina vreme.

Iar valul ca sa faca necesara desfiintarea tuturor monedelor mai are de asteptat.

Sa auzim de bine monchericilor.

@spartan

dar să nu confundăm complexitatea cu risipa

@ionut

Iar cine totuşi poate, n-are nici un motiv 😉

@Atotnestiutorul

Nu-şi doresc subminarea, vor doar să fugă înainte ca dolarul să se submineze singur

@Sceptic

Inflaţia e posibilă şi în standard aur. Într-adevăr, nu în favoarea guvernelor.

@romania inedit

Mda, care se va întâmpla când toţi vor avea B-

@Radu

http://en.wikipedia.org/wiki/Laws_of_thermodynami…

@Ştefan A.

Nici SUA nu mai au 3A de la S&P

@daniel

Ai dreptate, am corectat

@d

Nu

@Dan T

Te referi la asta ?

vala, vala, si aici ai scos nasu'?

da' tie de ce ti se pare ca euro nu este un fals? ca are neste cifre colarate si o iscalitura frumoasa pe el? iti dau si eu niste copiute colorate, poate mai fumos, NEURO, se cheama, poate te tratezi la cap…

Existenta agentiilor de rating este o dovada ca piata libera, cu autoreglare, nu functioneaza sau nu exista, e doar unul dintre modele economice(care simplifica anumite calcule) .Si ea stie asta;de aceea a inventat agentiile. Adica piata,investitorii,'actorii' nu stiu ca Franta are probleme , macar potentiale?Ei nu au cunostintele si rationalitatea pentru a culege date, a le interpreta in propriul interes ca sa nu imprumute/sa imprumute cu dobanzi mai mari niste tari care poate nu vor mai putea rambursa ?Se pare ca nu. E ca si cum copii cuminti (care au bani de imprumutat) au nevoie de un organ central( practic si unic 🙂 ), care sa-i invete ce sa faca cu banutii din buzunar, sa Ie arate care sunt copii rai, cu care nu e bine sa te joci…Le da note la copiii rai(e drept, nu sunt numere, pe o scara liniara sau logaritmica, cu combinatii de litere, ca sa nu fie asa clar pentru prostime, iar ei sa para mai experti.).

Asta imi aminteste de Comitetul de Stat al Planificarii, care si el stabilea preturi la paine, case, radiouri, unele preturi la indicatia directa a PCR .Agentiile influenteaza un singur pret: al banilor imprumutati .Care la randul lui va influenta niste preturi in alte tari, pentru paine, case, radiouri … . Desigur, astia nu asculta de nici o indicatie 🙂 .

Imi mai aminteste de parlamentarii uninominali ai PDL care voteaza dupa cum ridica Mircea Toader un deget

http://www.adevarul.ro/actualitate/eveniment/Politica_fiscala-la_degetul_lui_Toader_0_356964934.html

sau de sincronizarea unei turme de rechini care ataca atrasi de sangele victimei.Unii ar spune ca agenţiile de rating împing (involuntar) ţările cu probleme către probleme şi mai mari (au actiuni prociclice).

Pacat ca a trecut epoca pietei libere. Imi placeau la ea doua lucruri:

1) Se autoregla automat.Imi place cuvantul 'automat'. E stiintific. E bine; ceva automat trebuie musai sa merga bine, sa aiba efecte pozitive;vezi 'Timpuri noi" cu Charlie Chaplin…

2) Este impersonala,la fel ca un pluton de executie.De exemplu: "A crescut nervozitatea in piata;iesirile mari de valuta au prabusit moneda nationala;au explodat ratele la banci".Pe cine sa injuri?Contra cui sa protestezi? -Prinde piata, scoate-i ochii !(remarcati expresia 'nervozitate' – aceasta personificare induce subliminal impresia unei doamne de treaba, scoasa din ale ei de niste golani…)

Sa revenim la agentii, care mai nou ghideaza pietele.Ele nu mai sunt impersonale.Sunt o mana de oameni care pot gresi, au sefi si interese.Pot fi si injurate sau inlocuite cu altele mai tinere, ca niste neveste batrane de primari …

N-a fost pentru aproape nimeni o surpriză că Franţa şi Austria au rămas fără ratingurile AAA din partea Standard&Poor’s. Marea necunoscută este însă ce se va întâmpla cu mecanismul de stabilitate financiară (EFSF).

EFSF este un vehicul înfiinţat acum un an şi jumătate pentru a finanţa trezoreriile aflate în necaz mai mic decât Grecia. Până acum, a finanţat guvernele din Irlanda şi Portugalia, în interiorul unui plafon de 440 de miliarde de euro care urmează să fie mărit pentru a face loc Spaniei sau Italiei.

Fondul se împrumută de pe piaţa liberă, folosind garanţii acordate de cele mai puternice ţări din zona euro. Şi pentru că 58% din garanţii veneau de la ţări cu rating AAA, fondul primise la rândul său ratingul AAA. Ieşirea Franţei din acest club înseamnă retrogradarea a încă 20% din garanţii, iar a Austriei – încă 3%. Doar trei din cele 17 ţări ale zonei euro mai au rating triplu A, însumând doar 35% din valoarea totală a garanţiilor: Germania 27%, Olanda 6%, Finlanda 2%.

Pasul firesc al S&P este să reevalueze dacă EFSF mai merită sau nu să fie considerat un debitor lipsit de riscuri. Iar dacă va decide că nu este, începe spirala prăbuşirii. Costurile mai mari de împrumut cer şi mai multe garanţii, care duc la scăderi suplimentare ale ratingurilor naţionale, care la rândul lor erodează calificativele EFSF… şi tot aşa. Exact ca un instrument derivat în care plătitorul final este întotdeauna „altcineva”.

Cine altul? Eroul sofisticării financiare! Plătitorul de taxe.

"Ministrul german al Afacerilor Externe, Guido Westerwelle, a declarat sambata ca agentiile de rating antreneaza "artificial" tensiunea si este nevoie de crearea unor agentii europene "independente", dupa ce Standard and Poors's a degradat vineri seara nota a noua tari europene, relateaza AFP. " – se pare ca am nimerit-o 🙂

@vala

“Dar, prin încercare şi eroare, omul a descoperit drumul care îi permite să ajungă la o economie incomparabil mai extinsă: schimbul indirect. În condiţiile schimbului indirect, fiecare îşi vinde produsul nu pe un bun care să îi satisfacă în mod direct o nevoie (barterul), ci pe un alt bun care poate fi vândut, la rândul său, contra bunului dorit. La prima vedere, acest lucru dă impresia unei operaţii stângace şi ocolite. Dar el constituie, de fapt, acel instrument minunat care face posibilă dezvoltarea civilizaţiei.

Să luăm cazul lui A, fermierul, care doreşte să cumpere pantofii făcuţi de B. Cum B nu are trebuinţă de ouă, A află ce doreşte de fapt B – să zicem că unt. A îşi schimbă atunci ouăle pe untul lui C şi îi vinde apoi lui B untul în schimbul pantofilor. El cumpără mai întâi untul nu pentru că i-ar satisface în mod direct vreo nevoie, ci pentru că îi facilitează achiziţionarea pantofilor. La fel Smith, deţinătorul unui plug, îşi va vinde plugul în schimbul unei mărfi (unt, de exemplu) pe care o poate diviza şi vinde mai uşor şi va schimba apoi părţi din cantitatea de unt pe ouă, pâine, haine etc. În ambele cazuri, superioritatea untului – motivul pentru care el beneficiază de o cerere suplimentară, în afară de aceea pentru consum – se explică prin vandabilitatea (marketability) sa mai mare. Dacă un bun este mai vandabil decât altul – adică dacă toţi vor fi încrezători că el poate fi vândut mai uşor – atunci pentru acel bun va exista o cerere mai mare pentru că va fi utilizat ca mijloc de schimb. El va fi instrumentul prin care cineva specializat într-o anumită producţie îşi va schimba bunurile pe cele ale altor producători specializaţi.

Dar aşa cum în natură avem o mare varietate de aptitudini şi resurse, tot aşa există şi o gradaţie în vandabilitatea bunurilor. Unele bunuri sunt mai cerute decât altele, unele sunt mai uşor divizibile în unităţi mai mici fără a-şi pierde din valoare, altele se păstrează mai uşor pe perioade lungi de timp, iar altele pot fi transportate fără dificultăţi pe distanţe mari. Toate aceste avantaje fac ca o marfă să fie mai vandabilă. Este limpede că în orice societate bunurile cele mai vandabile vor fi încet-încet selectate ca mijloace de schimb. Pe măsură ce această selecţie a mijloacelor avansează, cererea pentru ele creşte datorită acestei noi utilizări şi în acest fel ele devin şi mai vandabile. Rezultatul e o spirală auto-întreţinută: vandabilitatea mai mare duce la o mai largă utilizare ca mijloc de schimb care, la rândul ei, duce la o vandabilitate mai mare, etc. În cele din urmă, unul sau două bunuri vor fi în mod obişnuit utilizate ca mijloace universale – în aproape toate schimburile – şi acestea sunt numite bani.

De-a lungul istoriei, multe bunuri au fost utilizate ca mijloace de schimb: tutunul în Virginia colonială, zahărul în Indiile Occidentale, sarea în Abisinia, vitele în Grecia antică, cuiele în Scoţia, arama în Egiptul antic precum şi grânele, perlele, ceaiul, pieile de animale şi cârligele de undiţă. În decursul timpului, două mărfuri, aurul şi argintul, au ajuns la stadiul de bani prin libera concurenţă de pe piaţă şi au eliminat din acest rol celelalte bunuri. Ambele au o vandabilitate ieşită din comun, sunt intens cerute pentru fabricarea podoabelor şi excelează în privinţa tuturor celorlalte atribute necesare. În vremurile mai apropiate de noi, argintul, devenind relativ mai abundent decât aurul, a fost utilizat cu precădere în schimburile de valoare mai mică, pe când aurul se vădeşte mai potrivit pentru tranzacţiile de valoare mare. În orice caz, ceea ce contează e că, indiferent de motiv, piaţa liberă a socotit aurul şi argintul ca fiind cele mai potrivite pentru a juca rolul de bani.

Acest proces – dezvoltarea cumulativă dintr-o marfă a unui mijloc de schimb pe o piaţă liberă – este singura modalitate prin care o monedă poate veni la existenţă. Nu se poate închipui nici o altă cale de generare a unei monede; o monedă nu se poate naşte nici prin decizia bruscă a unui grup de a o crea dintr-un material nefolositor, nici prin emiterea de către guvern a unui decret prin care anumite bucăţi de hârtie să fie numite „bani”

"Existenta agentiilor de rating este o dovada ca piata libera, "

Creieras, agentiile de rating sunt controlate, reglementate, ba chiar si finantate de catre guvern! N-au nici o legatura cu piata libera.

"[ Piata] se autoregla automat." Pune mana pe carte si nu te mai chinui! 😀

"Inflaţia e posibilă şi în standard aur. Într-adevăr, nu în favoarea guvernelor"

Cata vreme emiterea de moneda e monopol de stat, inflatia acesteia e tot in favoarea statului. De obicei se producea prin inlocuirea unei cantitati (care a culminat cu inlocuirea intregii cantitati) de aur din monede (operatiune care e , desigur, accesibila si emitatorilor privati de moneda, da' care n-au, spre deosebire de stat, puterea "legala" sa impuna acel fals: "legal tender").. Altfel "inflatia" mai poate avea loc daca se descopera vreun zacamant important de aur. Insa inflatia, ca efect in acest caz, nu se manifesta ca in cazul "banilor" de hartie (ce pot fi prdusi practic fara costuri pentru falsificator, costul pentru restul societatii find imens), deoarece producerea masei monetare, adica exploatarea aurului, are la randu-i costuri destul de mari.

Sau mai poate avea o cauza: alchimia! 😀

Piata (ansamblul schimburilor interpersonale voluntare de drepturi de proprietate asupra bunurilor/resurselor/serviciilor) a ales acel metal lucios, indeajuns de rar (si, mai mult, obtinerea lui presupunand costuri indeajuns de mari), cu viabilitate foarte mare, ductil, fungibil, marfa cu lichiditate/vandabilitate foarte mare, divizibil – insotit de pastrarea valorii (fapt ce permite efectuarea calculului economic si aparitia preturilor) etc.

Caracteristici care impreuna l-au impus, printr-un proces temporal natural si firesc, ca moneda!

Cu alte cuvinte, aurul ca moneda a fost ales de piata. Confiscarea lui e rezultatul interventiei statului.

Mai mult, aurul, printre multe alte calitati, e ductil: adica poate fi tras in fire cat de subtiri … exact ca cele incorporate de catre bancnotele actuale! Ca atare, si in acest caz, plata se poate face, foarte bine, prin bancnote “cat se poate de fizice” (se aduce deseori in discutie ca superioritatea aurului s-ar manifesta doar in cazul platii directe cu aur, folosirea bancnotelor permitand frauda). Iar la posibilitatile tehnice actuale falsurile sunt extrem de usor descoperibile astfel ca, ca intr-un sistem concurential de emitere de "bani", un eventual falsificator ar fi repede si usor de deconspirat de catre ceilalti.

ionut

asa cum nu ne putem scalda de doua ori in acelasi rau asa nici istoria nu se repeta

cu alte cuvinte, cu naivitatea pe care o s-o intelegi sau nu… dar nu cred in fraza:"o monedă nu se poate naşte nici prin decizia bruscă a unui grup de a o crea dintr-un material nefolositor, nici prin emiterea de către guvern a unui decret prin care anumite bucăţi de hârtie să fie numite „bani”"

euro este etapa de acum in evolutia monedei…asa cum aurul este o etapa trecuta si irepetabila (noroc ca e ductil 🙂 )

e posibil ca euro sa dispara in 2, 3 generatii … intr-o moneda globala

@ionut: "agentiile de rating sunt controlate, reglementate, ba chiar si finantate de catre guvern!" . S&P e de prin 1860, celelalte doua au cam 100 de ani.Cam de atunci 'piata' si-a dat seama ca 'actorii' sunt incapabili sa culeaga datele despre mediu si sa ia decizii in propriul interes.Semnalele transmise prin preturi sunt insuficiente.Trebuie un organ central , care culege date ,le sintetizeaza si retransmite in jos indicatori (nu comenzi) dar care 'jos' sunt intelese si executate ca niste comenzi privitoare la dobanzi . .Asta contrazice nitel teoria liberala si iti creste tensiunea, dar agentiile sunt proprietate privata si nu au fost create de un guvern socialist ci au fost un raspuns natural la nevoile pietei,care s-a simtit neputincioasa in acest domeniu. Mult mai tarziu statul a inceput sa controleze si reglementeze, probabil pentru un motiv serios sau poate la instigarea unui spion GRU infiltrat in guvern 🙂 .Daca tot ai adus vorba,hai sa mai deschidem un subiect colateral : care stat ii controleaza pe cei trei mari care dau note pentru toata lumea ? Statul american sau cel lituanian? 🙂 De aici rezulta un urias conflict de interese.Cum poti da note obiective celui care te controleaza si reglementeaza, sau competitorilor lui economici, strategici, etc?

Cata vreme agentiile de rating erau strict private, faceau parte din piata. Si erau un produs firesc al pietei. Si dobanzile sunt tot preturi! D'abia cand au intrat direct sub controlul si reglementarea guverneului (american) au iesit din logica pietei.

Si fara discutie ca aici e vorba de un conflict de interese. Statul "usanez" nu diferit de orice alt stat.

@vala

Faptul ca nu crezi tu sau un milion de indivizi nu insemna ca fraza nu e adevarata si ca euro nu e un fals. Ca si actualul dolar, care, la origine, exprima o cantitate de aur. Ca si lira sterlina (pound) etc.

"Şi asta [faptul ca o moneda nu poate lua nastere prin decret] pentru că cererea de monedă are încorporată în ea informaţiile despre preţurile exprimate în monedă din trecutul imediat; spre deosebire de bunurile de consum sau de producţie, ce pot fi utilizate direct, o monedă are nevoie de preţuri preexistente pe care să se întemeieze o cerere (de monedă). Dar singura posibilitate ca acest lucru să se întâmple este să pornim de la un bun util în condiţii de barter şi apoi să suprapunem cererea pentru acel bun în calitate de mijloc de schimb peste cererea anterioară ca bun direct utilizabil (de exemplu, în cazul aurului, cererea pentru fabricarea de podoabe). Prin urmare orice guvern este neputincios când e vorba să creeze monedă pentru o economie; aceasta poate fi dezvoltată numai prin procesele dinamice ale unei pieţe libere."

Asta e, sintetic, teorema regresiei monetare – Mises.

Aici nu e pe crezute! 😀

ionut

nu am spus ca fraza nu e adevarata ci ca nu o cred … si cum sunt … mama omida 🙂

pe Mises istoria il va retine ca pe un mare… filosof… tot asa cum pe Platon nu l-a retinut ca fiind nu's ce mare matematician

toate monedele au luat practic fiinta printr-un… decret.. a zis unu' mare scula pe hectarul lui "sa fie moneda!"… si a fost! … deci euro nu va disparea ci se va transforma …

si piata libera o sa fie … dupa ce ajung eu la putere 🙂

@vala

mama omida?!!!!…mai degraba copilu minune..

dupa ce un papagal (i.e incepe cu K ) zicea ca auru ,,iz" history iar fiat crap ,,za" future…

anii 30..

spania plateste datoria fata de prietenu (erau la putere socialistii) urss cu 600 tone de aur.

anii 80

intr-o tara bananiera moneda (de facto) devenise pachetu de tigari,aurul, trocul &hartiile altor ,,state"

istoria (exclus aia din,, carti") nu este liniara si se repeta . ,,anticii" erau al dracului de globalizati: miscari masive de populatie(pasnice sau nu),comert, se invadau in draci bla bla bla & nu au ajuns sa fie one fucking big state .am avut (si avem) consolidari, faramitari , consolidari si iarasi ruperi de ,,state".

"toate monedele au luat practic fiinta printr-un… decret.. a zis unu’ mare scula pe hectarul lui “sa fie moneda!”

Eronat, tocamai aia incerc sa-ti spun: aia nu-i moneda, e fals!

@vala

Ca sa fiu mai clar (observ, cu mirare, ca e nevoie sa-ti explic tie sensul unui silogism, altfel deosebit de usor de inteles): in primul tau comentariu de pe "firul" asta m-ai intrebat de ce euro e un fals si nu moneda.Ti-am explicat si pareai ca ai inteles: fraza este adevarata. Moneda, ca aparitie obiectiva a actiunii umane, a avut un rol: acela de usura aparitia si dezvoltarea unei economii (retele de schimburi) complexe – sursa bunastarii. Monopolizarea ei, in toate cazurile (asa cum bine ai vazut singur), in scopul falsificarii, adica incercarea de nastere a ei prin decret (legal tender) a avut ca efect cu totul altceva: distorsiunea calculului economic, risipa de resurse si transferul net si fraudulos de avutie de la ceilalti catre falsificator si "prietenii/apropiatii" sai.

Ori monopolistul falsificator e statul. In toate formele lui.

Uita-te in jur: realitatea descriptiva nu contrazice cu nimic afirmatiile stiintei economice.

Libertarienii sint doar niste religiosi. Jura cu mina pe inima pe un sistem aberant si la fel de extrem ca si comunismul.

Ideea de moneda acoperita "cu" aur e atit de stupida ca in mod normal nici n-ar trebui comentata de un om cu mai multe clase. Aurul e tot un simbol ba, ca si bancnota! In afara ca luceste n-are nici un merit. OK, are unul: e in cantitate limitata. La fel si big coin. La fel si cornul de rinocer. La fel si balega de vaca sfinta. Un sistem economic bazat pe un element chimic oarecare ar face ca 20% din populatie sa fie ocupata cu scirmantul in pamint dupa elementul respectiv si inca 20% o sa fie ocupata cu ingropatul si pazitul respectivului element. Ca-n armata, cind mutai groapa. Intradevar, un vis al omenirii. Cretini frate….

Evident sa nu mai vorbim de mici aspecte practice. Cum naiba folosesti aurul asta? Il tii in casa? Mergi cu punga de galbeni pe strada? Si cit o sa coste mitraliara si bodyguarzii? Daca-l stochez aduce dobinda sau trebuie sa platesc celui care-l tine?

Il tine guvernul si emite moneda pe el? Pai n-ema intors de unde am plecat.

@Ozz Bronson

Tu esti martian? Pun intrebarea deoarece esti un exemplu clar a ceea ce se numeste "analfabetism functional". Adicatelea "ti-am raspuns", ex-ante (sic!), tuturor intrebarilor, comentariul tau devenind astfel o mostra de prostie per se.

"Aurul e tot un simbol ba, ca si bancnota!"

Aurul e moneda ba, nu e nici un simbol, iar "bancnota" e, la origine, o "chitanta de depozit" (adica un substitut monetar), ba!

"Un sistem economic bazat pe un element chimic oarecare ar face ca 20% din populatie sa fie ocupata cu scirmantul in pamint dupa elementul respectiv si inca 20% o sa fie ocupata cu ingropatul si pazitul respectivului element."

Pai primo, ca bine ar fi macar sa se ocupe cu ceva ("scarmatul dupa aur"), nu cu traitul din furtul denumit pompos impozitare/taxare (procentul acestora din urma fiind oricum mult mai mare de 20%) sau cu tiparitul de hartii, secundo, pentru "pazitul si ingropatul" monedei exista banci (cu intregul arsenal de instrumente: depozite la vedere, casute de valori) si alte firme specializate si tertio, ca nu asta e menirea monedei: sa fie ingropata si pazita, ci, din contra, sa faciliteze schimburile.

Precum se vede esti incapabil, totalmente ,sa intelegi ce e aia moneda, cum a aparut si la ce foloseste. Greu de crezut sau nu, indivizi de teapa ta reprezinta peste 99% din populatie!

Era o poezioara cu prostul citit sau educat, sint sigur ca poti sa o reciti si singur ca esti relativ educat.

Faptul ca iei alta carticica sau articolas drept adevar absolut te face religios. Ai si tu biblia sau coranul tau din care citezi mereu si te infurii groaznic cind esti contrazis. Un mic taliban.

Aurul are valoare numai ca stau in limba unii dupa el. Are rolul margelelor de sticla care se dau la salbatici, nu scop practic. Are valoare numai pentru unii oameni decid ca are valoare. Intr-o lume rationala pretul aurului ar trebui sa fie strict de dat de utilitatea lui si atunci ar fi mic. Dar in lumea noastra evoluata unii merg cu aurul la git.

N-am nici o problema cu critica tiparirii de mneda dar te contrazici iar. Daca scopul monedei e NUMAI sa faciliteze trazactiile, atunci tiparirea ei si inflatia moderata nu ar trebui sa fie o problema. Problema este insa ca moneda se foloseste si la stocarea avutiei pe termen mediu si lung.

Oricum nu vad ce te opreste sa-ti bagi agoniseala in aur si sa-l tii in caseta de valori, sau sa-l ingropi in gradina. Treci la sapat.

"Daca scopul monedei e NUMAI sa faciliteze trazactiile, atunci tiparirea ei si inflatia moderata nu ar trebui sa fie o problema."

Sa faciliteze tranzactiile voluntare interpesonale de drepturi de proprietate asupra bunurilor, nu sa faciliteze falsificarea, ba!

E incredibil cat de mare e productia in masa de ignoranti.

"Are valoare numai pentru unii oameni decid ca are valoare."

Haida deh, truism "mai adanc" nu exista! Oamenii au decis, de-a lungul istoriei, ca multe lucruri au valoare: tutunul, sarea, scoicile, camilele etc si le-au folosit ca bunuri de schimb. Cu toate astea doar aurul (si argintul) au devenit moneda!

Camilele, de exemplu, nu pot face niciodata saltul la moneda. Le lipseste una dintre caracteristicile acesteia: divizibilitatea insotita de pastrarea valorii. Care duce la imposibilitatea efectuarii calculului economic si al aparitiei preturilor. Fara de care nu s-ar fi depasit, niciodata, stadiul de economie autarhica.

Tocmai ca atasamentul fata de aur ca moneda e unul perfect rational (desoperibil pe cale rationala), obiectiv!

Pe de alta parte "numai guvernul/statul e in stare sa-si bata joc de o resursa dealtfel valoroasa, hartia, punand cateva insemne pe ea si decretand ca aceia sunt bani!"

Incredibil…Estonia are AA ? Now, that's a surprise.

Ungaria merita un C.