Crowdfundingul este deja pe cale sa inlocuiasca creditul de afaceri… bancile se vor desfiinta! Vai, ce rau ne pareee….

Vor mai exista bănci în 10 ani?

Când o firmă de recuperatori are imagine mai prietenoasă decât a băncii, poate că există o problemă.

Până și recuperarea creanțelor, care putea ține ocupați ofițerii de credite până la următorul ciclu economic, a fost externalizată – bancherii au considerat-o sub demnitatea lor. Nici măcar nu mai este șocantă campania de imagine prin care una dintre aceste firme încearcă să-și creeze o imagine prietenoasă în rândul executaților. Pe care de altfel i-a cumpărat tot de la bănci, cu 10- cenți la dolar.

Clipurile sunt executate incredibil de bine – e clar că au în spate un concept coerent de comunicare și poziționare. L-ați zărit pe măgărușul Eeyore, morcovit strategic pe raft? Lada de LEGO? Mingea de fotbal?

Probabil companiei respective și altora asemenea nu le va fi prea greu să capete, în scurt timp, o reputație chiar mai bună decât a celor care au pierdut restul 90+ de cenți la dolar. Ăștia adică:

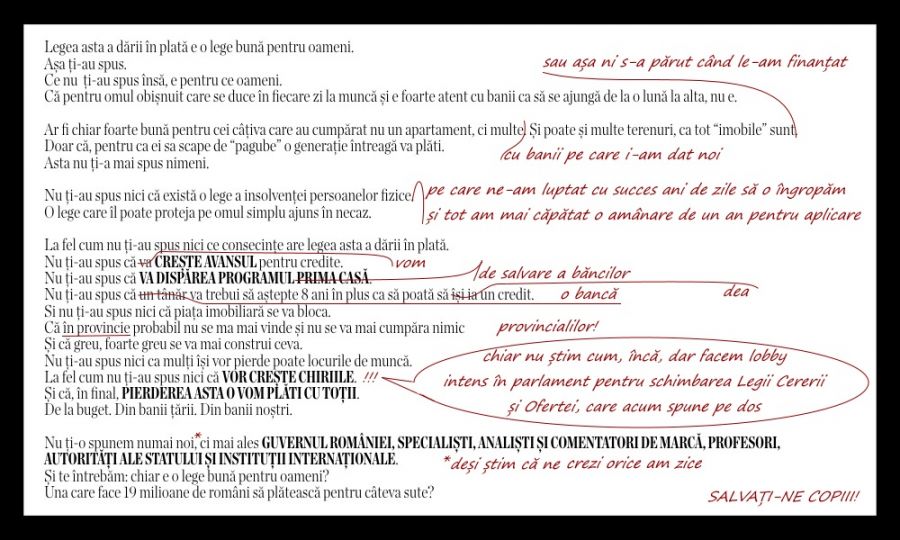

Ignorați adnotările acum, au fost făcute pentru alt articol la vremea lui.

Deci să sumarizăm regula 10% vs 90% în câte un singur cadru:

10% – empatie, speranță, recunoștință, iubire admirativă, familie, viitor, Winnie the Pooh and friends.

90% – doliu, condescendență, aroganță, minciuni flagrante, amenințări, ipocrizie, vicii de logică și caracter, Salvați Copiii!

Well, Karma Is THE Bitch (appr. „își merită soarta”)

La ce să ne așteptăm de acum?

Bancherii își consumă energia pentru cauze pierdute, cu o perspectivă nu mai îndepărtată decât lungul nasului, dar adevăratele provocări ale următorilor 10 ani trec neobservate. Câte bănci vor mai rezista un deceniu de acum încolo, cum vor arăta ele și care va fi prețul plătit? Un răspuns exact nu-l poate da nimeni în clipa asta, dar scenariile extreme circulă deja.

Băncile vor dispărea în următorii zece ani din cauza tehnologiei blockchain, spune vicepreședintele Sberbank – cea mai mare bancă din Rusia. Blockchain este metoda criptografică aflată la baza Bitcoin și pe care aproape toate companiile mari din finanțe și tehnologie o studiază acum. Dar motivul care îl forțează pe bancherul rus să admită realitatea este puțin diferit. În Rusia, rubla fizică mai este folosită – figurat vorbind – doar pentru pâine și vodcă. Publicul de care sunt interesate băncile: tineri, activi, clasă mijlocie este înarmat cu portofele electronice și operează plăți online cu telefonul, cardul sau un simplu cod de bare printat. Ocolesc băncile cu încăpățânare, pentru că au trecut de un prag al lehamitei și neîncrederii de peste care nu se mai pot întoarce.

Când dobânzile au scăzut la zero pentru că nimeni nu mai putea lua credit – una dintre mizele principale a existenței băncilor a dispărut. Sigur, această componentă a ciclului economic face parte din regulile jocului, este anticipată și luată în calcul. Doar că actuala epocă de dobânzi mici s-a prelungit nepermis de mult: durează de opt ani și sunt toate semnele că va împlini cel puțin 10.

Încet, încet – oamenii au început să-și retragă banii de la bancă. De ce i-ar fi ținut pentru dobândă aproape de 0 (iar în realitate negativă) în condițiile unor riscuri în creștere? Băncile se dovedesc mai șubrede decât se credea, iar Uniunea Europeană a impus infama legislație a recapitalizării interne – dacă banca are probleme, în loc de bani primești doar niște acțiuni fără valoare.

În momentul în care a și testat, în forță, rețeta controlului de capital în Cipru și apoi în Grecia acesta a fost începutul sfârșitului. Fotografiile cu oameni care stau la coadă, disperați, la bancomate pentru a-și scoate rația de 50 de euro pe zi nu se vor șterge prea curând de pe retina contribuabilului european. Chiar dacă momentan nu există soluția potrivită pentru scoaterea tuturor banilor din bănci, în momentul în care aceasta va apărea, potențialii utilizatori își vor cunoaște exact motivele.

Băncile sunt practic în fața aceluiași tip de provocări de care s-au lovit giganții telecom în urmă cu 20 de ani. Confruntați cu liberalizarea piețelor și cu intrarea în scenă a telefoniei mobile, unii au sucombat, alții au devenit din giganți – gnomi, iar cei care au supraviețuit sunt acum de nerecunoscut.

În probabil cea mai sinucigașă dintre manevre, bancherii au ales să stoarcă maximum de cash-flow exact din zonele unde sunt cei mai expuși: comisioanele. Sunt taxate masiv transferurile de bani, schimbul valutar, ba chiar și simpla existență a unui cont, care nu este altceva decât un număr prin care banca identifică anumite active ale unui client.

Pe termen scurt, strategia a dat roade – a adus bani din nimic și a făcut diferența dintre profit și pierdere. Însă pe termen lung se va dovedi o abordare sinucigașă. Aceste comisioane au făcut posibilă apariția unui întreg ecosistem de operatori de plată alternativi: operatori de portofele electronice, emitenți de carduri preplătite, servicii de transfer de bani sau conversie valutară online, bancomate independente și mașini de încasat plăți cash. Sau chiar servicii care până atunci nu existau deloc.

Unele dintre toate companiile menționate până aici au crescut suficient încât să poată face o diferență, unele dintre piețe sunt suficient de mature încât să smulgă complet câte o halcă din afacerile bancare.

Până când va rămâne… ce? Operatorii de telecomunicații aveau măcar o infrastructură fizică de care toată lumea avea nevoie și cu ajutorul căreia au mai reușit să supraviețuiască. Însă exact aceeași infrastructură este singurul lucru necesar pentru serviciile financiare de generație nouă.

Sucursalele bancare sunt deja practic pustii, cu cel mult o coadă mică la ghișeul de plăți și câțiva consultanți care tot așteaptă eventuali clienți. Credite nu prea mai poate nimeni să ia, depozite nu prea mai vrea nimeni să facă. Orice alte operațiuni sunt de obicei mai ieftine în altă parte.

Și atunci, care rămâne core-business pentru bănci? Dacă nu va veni prea curând, acest răspuns probabil că nu va mai veni niciodată.

2 comentarii

Fondul de garantare acoperă echivalentul a 100.000 de euro pentru fiecare persoană.